Julian Schwarzmann

Veröffentlicht am: 11.07.2023

Aktualisiert am: 11.04.2024

Lesezeit: 7 Minuten

Inhalt

Video

Einkommensteuer Dienstwagen

Pauschalberechnung 1-Prozent-Regel

Fahrtenbuch

Unfälle mit Dienstwagen

Dienstfahrrad

Privat genutzter Dienstwagen – Was ist mit den Steuern?

Für Arbeitnehmer*innen gilt ein Dienstwagen als attraktiver Bonus. Für das Auto zahlst du jedoch bei privater Nutzung Einkommensteuer. Wir erklären dir, wie du die Steuer berechnest und die Kosten niedrig hältst.

Julian Schwarzmann

Veröffentlicht am: 11.07.2023

Aktualisiert am: 11.04.2024

Lesezeit: 7 Minuten

Inhalt

Video

Einkommensteuer Dienstwagen

Pauschalberechnung 1-Prozent-Regel

Fahrtenbuch

Unfälle mit Dienstwagen

Dienstfahrrad

Erklärvideo: Dienstwagen versteuern

Einkommensteuer für den Dienstwagen

Wenn du einen Firmenwagen fährst, für den eine private Nutzung vertraglich erlaubt ist, gilt das als geldwerter Vorteil. Das bedeutet, dass der Firmenwagen eine Art Lohn ist und dementsprechend versteuert werden muss.

Du hast zwei Möglichkeiten, die dafür anfallende Einkommensteuer zu ermitteln:

Die Entscheidung für eine der zwei Varianten ist verbindlich. Du kannst sie innerhalb eines Jahres nicht wechseln. Merkst du, dass die gewählte Methode zu teuer ist, wechselst du zu Beginn des Folgejahres.

Die Pauschalberechnung mit 1-Prozent-Regelung

Bei einer Pauschalberechnung versteuerst du als Nutzende*r des Dienstwagens jeden Monat einen festen Betrag:

1% des Neuwagen-Listenpreises + 0,03% des Listenpreises pro Kilometer einfache Fahrt zur Arbeit.

Der Listenpreis kann auf volle 100 Euro abgerundet werden. Dieser Betrag wird deinem monatlichen Bruttogehalt hinzugerechnet. Dadurch erhöht sich dein Steuersatz und du erhältst weniger Nettolohn.

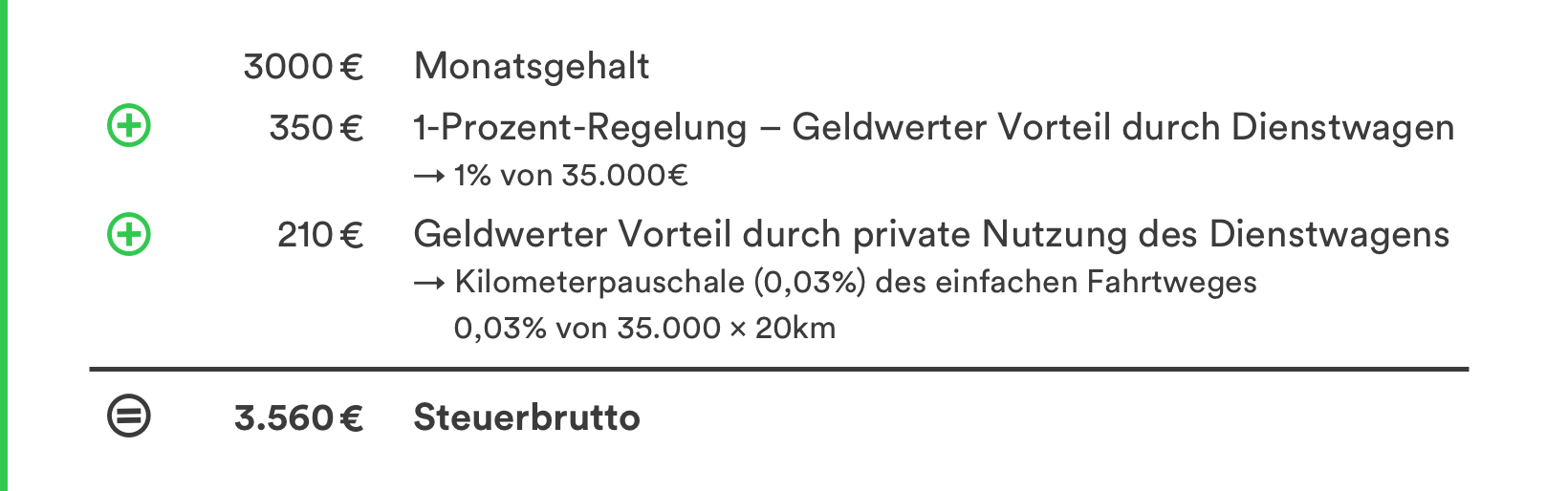

Beispiel:

Der Bruttolistenpreis deines Dienstwagens beträgt auf volle 100 Euro abgerundet 35.000 Euro. Die Entfernung zum Arbeitsplatz ist 20 km. Dein Monatsgehalt beträgt 3.000 Euro.

Diese 3.560 Euro werden dir als Monatsgehalt besteuert. Dies geschieht automatisch über die Lohnabrechnung.

Eigenanteil senkt den geldwerten Vorteil

Durch einen Eigenanteil kannst du den geldwerten Vorteil senken. Du kannst deinem Arbeitgeber Nutzungsentgelt zahlen oder bestimmte Kosten wie Benzin selbst tragen.

Doch aufgepasst: Zahlst du mehr als den Wert, den der geldwerte Vorteil hat, kannst du davon nicht profitieren. Dieser darf nicht in voller Höhe durch einen Eigenanteil ausgeglichen werden.

Die Regelung gilt sowohl für gekaufte als auch geleaste und gemietete Firmenautos. Der Neuwagen-Listenpreis dient auch bei Gebrauchtwagen als Berechnungsgrundlage. Ein älteres Auto bedeutet also keine niedrigere Steuer.

Ausnahme: Fährst du weniger als 15 Tage im Monat mit dem Dienstwagen zur Arbeit, berechnest du nur 0,002 Prozent pro Kilometer. Die monatlichen Arbeitstage musst du dem Finanzamt nachweisen.

Die Pauschalversteuerung ist umso vorteilhafter, je häufiger du deinen Dienstwagen privat nutzt. Denn egal, ob du das Auto 20 oder 80 % privat nutzt, du zahlst immer gleich viel Steuern.

Steuererklärung selbst erstellen

39,99 €

Kostenlos bis zur Berechnung der Erstattung, dann 39,99 € für die Übermittlung.

Verständliche Fragen

Automatische Plausibilitätsprüfung

Berechnung der voraussichtlichen Erstattung

Berechnung der voraussichtlichen Erstattung

Mit Experten-Service machen lassen

Ab 69,99 €

Für 20% deiner Rückerstattung (Mindestgebühr 69,99 €).

Persönliche*r Ansprechpartner*in

Zertifizierte, unabhängige Steuerberater*innen

Berechnung der voraussichtlichen Erstattung

Zahle erst, wenn du das Ergebnis deines Steuerbescheids erhältst

Einkommensteuer mit Fahrtenbuch ermitteln

Im Fahrtenbuch notierst du alle privaten und beruflichen Fahrten. Es lohnt sich in folgenden Fällen:

- wenn du viel beruflich unterwegs bist

- bei niedrigen Gesamtkosten des Wagens

- wenn das Auto bereits abgeschrieben wurde

- wenn es ein Gebrauchtwagen ist

- wenn du als Arbeitnehmer*in die Benzinkosten selbst zahlst

- wenn du eine Zuzahlung zur Anschaffung geleistet hast

Die Fahrten werden am Ende des Jahres berechnet. Für die privaten Fahrten zahlst du anteilig Einkommensteuer und andere anfallende Kosten. Fährst du häufig privat mit dem Dienstwagen, ist die Ein-Prozent-Regelung vorteilhafter.

Für das Fahrtenbuch darfst du keine änderbaren Programme wie z. B. Excel oder lose Blättersammlungen benutzen, sondern nur bestimmte Software oder ein klassisches Fahrtenbuch.

Nutzt du dein eigenes Auto für Dienstfahrten, lohnt sich das Fahrtenbuch nur, wenn du mit den Kosten die Dienstreisepauschale von über 0,30 Euro pro Kilometer übersteigst. Das ist der Fall, wenn dein Fahrzeug einen hohen Anschaffungspreis und laufende Kosten hat.

Übrigens:

Kannst du das Auto aufgrund eines ärztlichen Fahrverbots aus gesundheitlichen Gründen nicht nutzen, zahlst du für die vollen Monate der Fahruntüchtigkeit auch keine Steuern für den Dienstwagen. Es gelten jedoch nur die Monate, in denen du komplett nicht fahren konntest.

Rein berufliche Nutzung ist steuerfrei

Ist vertraglich festgelegt, dass du den Dienstwagen nur beruflich nutzen darfst, werden keine Steuern fällig. Das Finanzamt darf dir auch keine private Nutzung unterstellen. Solltest du das Fahrzeug trotz Vertragsklausel privat nutzen, stehst du nicht in der Beweispflicht, die ausschließlich berufliche Nutzung zu belegen.

Unfälle mit Dienstwagen sind teuer

Übernimmt dein Arbeitgeber die Kosten und verzichtet auf Schadensersatzansprüche bei einem Unfall mit dem Dienstwagen, birgt dieses Entgegenkommen einige Nachteile für dich. Der Fiskus wertet dies ebenfalls als geldwerten Vorteil. Die Unfallkosten musst du dann als Einmalbezug wie deinen Lohn versteuern. Dies ist unabhängig von der Versteuerungsmethode, die du für die Einkommensteuerermittlung des Dienstwagens gewählt hast.

Passiert der Unfall auf einer Dienstfahrt oder auf dem Arbeitsweg, verhält es sich anders:

- vorsätzlich oder grob fahrlässig verursachte Schäden: du haftest in vollem Umfang

- mittlere Fahrlässigkeit, wie z. B. Auffahrunfall: die Kosten werden zwischen dir und deinem Arbeitgeber aufgeteilt

- leichte Fahrlässigkeit oder unverschuldeter Unfall: du haftest gar nicht

- höhere Gewalt oder Schaden durch eine*n Dritte*n: du haftest gar nicht

Musst du deinem Arbeitgeber Schadensersatzleistungen zahlen? Wenn sich der Unfall auf einer Dienstfahrt, einer Heimfahrt zur Familie bei doppelter Haushaltsführung oder auf dem Weg zur Arbeit ereignet hat, kannst du diese als Werbungskosten absetzen.

Steuerlich vorteilhaft: Das Dienstfahrrad

Dienstfahrräder werden steuerlich ähnlich gehandhabt wie Dienstwagen. Hierbei gibt es jedoch nicht die Wahl zwischen zwei Berechnungsmethoden. Sie werden mit der Ein-Prozent-Regelung versteuert.

Der Listenpreis ist der Preis zum Zeitpunkt der ersten Radnutzung. Es gilt die unverbindliche Bruttopreis-Empfehlung des Händlers oder Herstellers, die auf volle 100 Euro abgerundet wird.

Was vorteilhafter als beim Dienstwagen ist: Die Besteuerung der Kilometer mit 0,03 Euro fällt beim Dienstfahrrad weg. Die Kilometerbesteuerung zahlst du nur für E-Bikes und S-Pedelecs, die schneller als 25 km/h fahren.

Für die Fahrt zu deinem Arbeitsplatz kannst du täglich die Fahrtkostenpauschale von 0,30 Euro pro gefahrenem Kilometer als Werbungskosten absetzen. Ab dem 21. Kilometer sind es sogar 0,38 Euro pro Kilometer. Dies gilt auch, wenn du mit deinem privaten Fahrrad zur Arbeit fährst.

Dienstfahrrad lohnt sich auch für Arbeitgeber

Die Anschaffung eines Dienstfahrrades lohnt sich auch für deinen Arbeitgeber. Du tust etwas für deine Gesundheit durch die Radfahrt zur Arbeit und kommst energiegeladen ins Büro.

Dein Arbeitgeber kann außerdem die laufenden Kosten sowie den Kauf des Dienstfahrrads als Betriebsausgaben geltend machen. So spart er mit der Investition Steuern.

Auch beim Leasing habt ihr beide etwas davon, selbst wenn dein Arbeitgeber die Versicherungsbeiträge und Leasingraten für das Dienstfahrrad von deinem Gehalt einbehält. Er zahlt weniger Sozialversicherungsbeiträge und du kannst nach einem dreijährigen Leasingvertrag das Fahrrad zu einem günstigen Preis privat übernehmen.

Setze deinen Dienstwagen und viele andere jobbedingte Ausgaben von der Steuer ab. Mit Taxfix klappt das schnell und ohne Steuerwissen. Steuererklärung starten

DISCLAIMER

Wir machen keine Steuerberatung. Wir ersetzen keine*n zertifizierte*n Steuerberater*in. Alle Angaben ohne Gewähr. Mehr Infos dazu findest du in unseren Allgemeinen Geschäftsbedingungen.

Jetzt auch für 2023!

Bei Taxfix findest du jetzt schon alle Updates fürs neue Steuerjahr 2023 und kannst sofort mit deiner Erklärung loslegen.

Jetzt starten