Julian Schwarzmann

Veröffentlicht am: 16.01.2025

Aktualisiert am: 08.07.2025

Lesezeit: 5 Minuten

Muss ich Krankengeld in der Steuererklärung angeben?

Krankengeld muss nicht versteuert werden. Trotzdem besteht die Verpflichtung, die Lohnersatzleistungen der gesetzlichen Krankenkasse in der Steuererklärung anzugeben. In diesem Artikel wird erklärt, warum das erforderlich ist und wie dieser Prozess funktioniert

Julian Schwarzmann

Veröffentlicht am: 16.01.2025

Aktualisiert am: 08.07.2025

Lesezeit: 5 Minuten

Test: Muss ich Krankengeld versteuern?

Die Steuerhinweise und Werte, die du in diesem Rechner bzw. Test siehst und erhältst, sind primär an Arbeitnehmer*innen, Studierenden und Rentner*innen gerichtet und dienen nur zur Orientierung. Taxfix erhebt dafür keinen Anspruch auf Vollständigkeit und Richtigkeit. Nur die Taxfix Steuersoftware beinhaltet alle korrekten Werte sowie relevanten Fragen zu deiner Steuersituation.

Wann bekomme ich Krankengeld?

Bist du als Arbeitnehmer*in krankgeschrieben, ist dein Arbeitgeber verpflichtet, dir bis zu sechs Wochen lang deinen Lohn weiterzuzahlen. Bei langwierigen Erkrankungen springt nach diesen sechs Wochen die gesetzliche Krankenkasse ein. Sie zahlt dir dann Krankengeld.

Beachte: Um Krankengeld zu erhalten, brauchst du eine lückenlose Krankschreibung von deinem Arzt*deiner Ärztin. Die Arbeitsunfähigkeitsbescheinigungen musst du deinem Arbeitgeber und deiner Krankenkasse vorlegen.

Wie hoch ist das Krankengeld?

Die Höhe des Krankengelds liegt bei 70 % des Bruttoarbeitsentgelts. Es wird aber auf höchstens 90 % des Nettoentgelts begrenzt. Die Krankenkasse überweist dir diesen Betrag abzüglich deiner Beiträge zur Renten-, Arbeitslosen- und Pflegeversicherung.

Wie lange wird Krankengeld gezahlt?

Das Krankengeld erhältst du aufgrund ein und derselben Krankheit maximal 78 Wochen lang.

Muss ich Krankengeld versteuern?

Nein, Lohnersatzleistungen wie Krankengeld sind steuerfrei. Dennoch unterliegen sie dem Progressionsvorbehalt . Das heißt, das Krankengeld erhöht deinen persönlichen Steuersatz.

Hast du in einem Jahr mehr als 410 Euro Krankengeld bekommen? Dann musst du eine Steuererklärung machen. Das gilt auch für andere Entgeltersatzleistungen wie Arbeitslosengeld I .

Beispiel: Susi war in 2021 zweieinhalb Monate lang krankgeschrieben. Sie bekommt ab der 7. Woche ein Krankengeld in Höhe von 3.500 Euro. Ohne die Lohnersatzleistungen hat sie ein zu versteuerndes Einkommen in Höhe von 30.000 Euro, wobei sie keine nennenswerten Ausgaben geltend machen kann. Damit würde ihr Steuersatz bei 12,77 % liegen.

Darauf müsste Susi 3.207 Euro Steuern zahlen. Nun werden aber die 3.500 Euro Krankengeld angerechnet. Dadurch steigt der Steuersatz auf 15,55 %. Zwar werden die 3.500 Euro Krankengeld nicht besteuert, da diese steuerfrei sind, dennoch werden Steuern in Höhe von 3.654 Euro fällig.

Obwohl der Erhalt grundsätzlich steuerfrei ist, erhöht sich die Steuerlast durch das Krankengeld um 447 Euro.

Du kannst dir deinen persönlichen Steuersatz und die Einkommensteuer auf der Seite des Bayerischen Landesamt für Steuern ausrechnen.

Wo trage ich Krankengeld in die Steuererklärung ein?

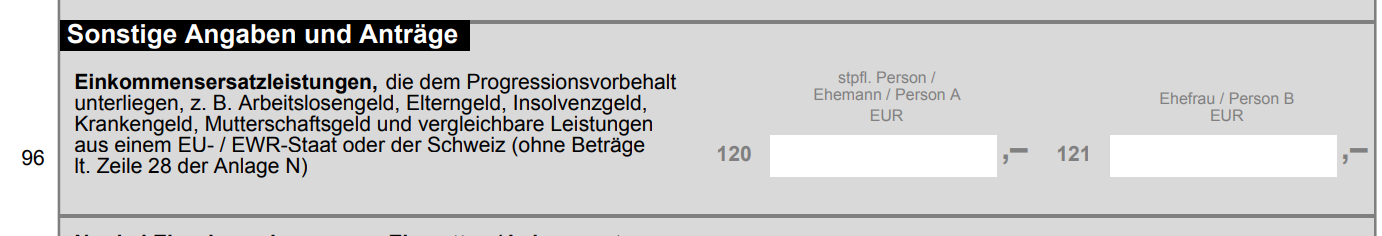

Das Krankengeld trägst du auf Seite 2 im Mantelbogen der Steuererklärung ein. Hier gibt es einen Bereich für „Einkommensersatzleistungen“. Solltest du noch andere Lohnersatzleistungen, wie Arbeitslosengeld, bekommen haben, musst du diese Beträge dazurechnen.

Die Gesamtsumme des Krankengelds findest du in der „Bescheinigung für das Finanzamt“. Die solltest du von deiner Krankenkasse bekommen haben.

Die Krankenkasse übermittelt den Betrag auch gleichzeitig selbst ans Finanzamt.

Keine Lust auf komplizierte Formulare? Mach deine Steuererklärung mit Taxfix . Du beantwortest einfach verständliche Fragen zu deinen Finanzen und Taxfix übermittelt deine Daten direkt ans Finanzamt.

Bekomme ich Krankengeld, wenn ich privat versichert bin?

Von einer Privatversicherungen bekommst du kein Krankengeld. Willst du dich trotzdem absichern, kannst du zusätzlich eine private Krankentagegeldversicherung abschließen. Das Gute: Das Krankentagegeld unterliegt nicht dem Progressionsvorbehalt und wirkt sich im Gegensatz zum Krankengeld nicht auf deinen persönlichen Steuersatz aus. Die Beiträge zur Versicherung kannst du in deiner Steuererklärung angeben.

DISCLAIMER

Wir machen keine Steuerberatung. Wir ersetzen keine*n zertifizierte*n Steuerberater*in. Alle Angaben ohne Gewähr. Mehr Infos dazu findest du in unseren Allgemeinen Geschäftsbedingungen.

Mit Experten-Service machen lassen

Ab 99,99€

Für 20% deiner Rückerstattung (Mindestgebühr 99,99€).

Ein*e unabhängige*r Steuerberater*in erstellt die Steuererklärung für dich

In wenigen Minuten alle Informationen und Dokumente bereitstellen

Personalisierter Dokumentenupload: Du reichst nur Dokumente ein, die wirklich benötigt werden

Detaillierte Prüfung deiner Angaben

Profitiere von einer längeren Abgabefrist: 01. März 2027

Abgeben, bezahlen, entspannen.

Steuererklärung selbst erstellen

Ab 39,99 €

Kostenlos bis zur Berechnung der Erstattung, dann ab 39,99 € für die Übermittlung.

Vorab-Berechnung deiner Rückerstattung erhalten und nur bei Abgabe bezahlen

Geführter und intuitiver Prozess mit einfachen Fragen

Automatische vorausgefüllte Steuererklärung: Einkommensdaten einfach vom Finanzamt abrufen und vorausfüllen lassen

Übliche Abgabefrist: 31. Juli 2026

59,99 Euro für alle, die in einer Ehe oder eingetragenen Partnerschaft leben und gemeinsam abgeben wollen

Zahle erst bei Abgabe deiner Steuererklärung