Julian Schwarzmann

Veröffentlicht am: 16.01.2025

Aktualisiert am: 08.07.2025

Lesezeit: 7 Minuten

Was sind außergewöhnliche Belastungen?

Manchmal kommen unvorhergesehene Kosten auf dich zu: hohe Krankheitskosten, Pflegekosten oder Unterhaltszahlungen. Du kannst sie als außergewöhnliche Belastungen von der Steuer absetzen.

Julian Schwarzmann

Veröffentlicht am: 16.01.2025

Aktualisiert am: 08.07.2025

Lesezeit: 7 Minuten

Was sind außergewöhnliche Belastungen genau?

Private Ausgaben haben in einer Steuererklärung eigentlich nichts zu suchen. Hast du aber zwangsläufig höhere Ausgaben als andere Steuerzahler mit gleichem Einkommen und Familienstand, dann liegen außergewöhnliche Belastungen vor. Paragraf 33 des Einkommensteuergesetzes definiert diese Ausgaben als zwangsläufig, wenn sie aus „rechtlichen, tatsächlichen oder sittlichen Gründen“ unausweichlich sind. Sie müssen also notwendig und unumgänglich sein.

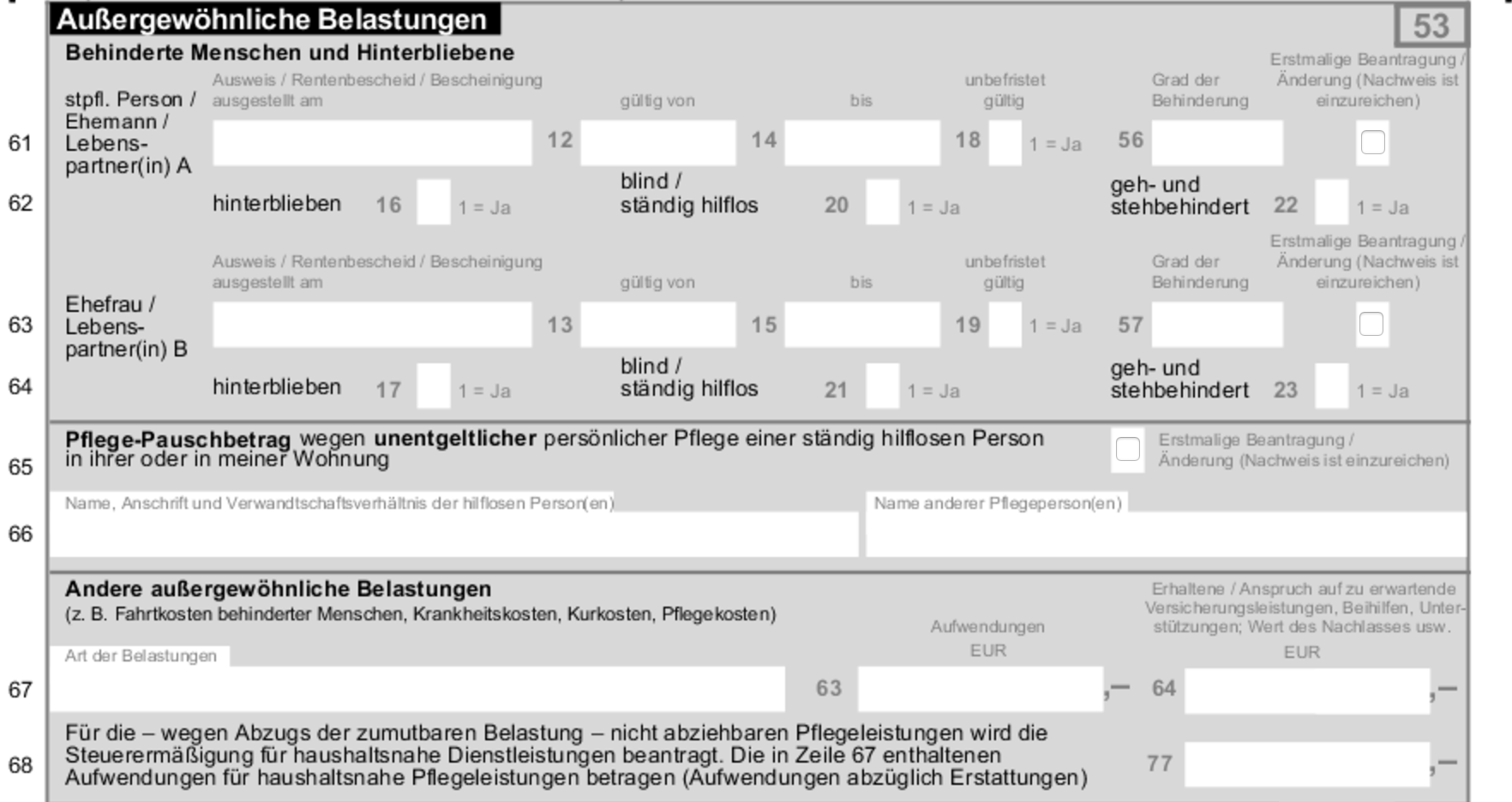

Sie werden von deinem Gesamtbetrag der Einkünfte abgezogen. Diese trägst du in den Zeilen 61 – 68 auf dem Mantelbogen ein:

Alternativ zu „Mein Elster“ kannst du Taxfix benutzen. Das Steuerprogramm kennt die genauen Pauschbeträge und findet im Frage-Antwort-Verfahren heraus, ob du sie nutzen kannst.

Mach deine Steuererklärung korrekt, einfach und schnell – per App oder online! Jetzt unverbindlich starten

Beispiele für außergewöhnliche Belastungen

Unter außergewöhnliche Belastungen fallen viele Kosten. Einige Beispiele haben wir hier aufgelistet.

Krankheitskosten

Krankheitskosten sind der Klassiker für außergewöhnliche Belastungen. Ausgaben für Brillen, Hörgeräte, Rollstühle, Zahnprothesen oder Zuzahlungen zu verschriebenen Medikamenten sind nur einige typische Beispiele für Krankheitskosten, die du absetzen könntest .

Wichtig ist, dass die medizinischen Maßnahmen notwendig und ärztlich verordnet sein müssen. Paragraf 64 der Einkommensteuer-Durchführungsverordnung regelt, für welche Fälle man dem Finanzamt welche speziellen Nachweise erbringen muss. Wurden von der Krankenkasse Kosten teilweise erstattet, darfst du nur den Teil absetzen, den du selbst getragen hast. Vorbeugende Maßnahmen fallen nicht darunter.

Kurkosten

Du kannst Kurkosten von der Steuer absetzen, wenn du eine ärztliche Bescheinigung des medizinischen Dienstes deiner Krankenversicherung hast. Deine Ausgaben, die dir nicht erstattet wurden, setzt du als außergewöhnliche Belastungen ab. Das können u.a. sein:

- Unterbringungskosten

- Fahrtkosten für die Hin- und Rückreise

- 80 Prozent der Verpflegungsmehraufwendungen

- Arztkosten

- Kurmittelkosten

Pflegekosten

Du kannst Pflegekosten absetzen, die dir krankheitsbedingt entstanden sind. Aber auch Kosten, die dir aus der Pflegebedürftigkeit einer anderen Person zwangsläufig entstanden sind (Pflege der eigenen Eltern, des Ehepartners, der Kinder), kannst du als außergewöhnliche Belastungen absetzen. Dazu zählen beispielsweise die Unterbringung in einem Altersheim oder die Ausgaben für eine ambulante Pflegekraft.

Die Pflegebedürftigkeit musst du nachweisen. Nutze dafür die Bescheinigung der Pflegekasse oder einer privaten Pflegeversicherung. Ist eine pflegebedürftige Person blind oder hilflos ist, steht das auf ihrem Ausweis (Bl oder H) und kann als Nachweis benutzt werden.

Für die Pflege von Angehörigen kannst du auch den Pflegepauschbetrag in Höhe von 1.800 ansetzen. Sollten deine realen Kosten darunter liegen, nutze lieber den Pauschbetrag. Dieser gilt jedoch nur für hilflose Personen oder Angehörige mit der Pflegestufe III.

Pauschbeträge bei Behinderung

Bei einer Behinderung kannst du entweder die tatsächlich entstandenen Kosten als außergewöhnliche Belastungen absetzen oder den Behindertenpauschbetrag nutzen. Der Pauschbetrag richtet sich nach dem Grad der Behinderung.

Der Behindertenpauschbetrag ab der Steuererklärung2025

Grad der Behinderung (GdB) | Höhe des Behinderten-Pauschbetrags |

|---|---|

20 | 384 € |

30 | 620 € |

40 | 860 € |

50 | 1.140 € |

60 | 1.140 € |

70 | 1.780 € |

80 | 2.120 € |

90 | 2.460 € |

100 | 2.840 € |

Für Hilflose, Blinde oder Taubblinde | 7.400 € |

Höhe des Behindertenpauschbetrags für die Steuererklärung 2018, 2019 und 2020

Grad der Behinderung | Höhe des Behinderten-Pauschbetrags |

|---|---|

25 – 30 | 310 € |

35 – 40 | 430 € |

45 – 50 | 570 € |

55 – 60 | 720 € |

65 – 70 | 890 € |

75 – 80 | 1.060 € |

85 – 90 | 1.230 € |

95 – 100 | 1.420 € |

Für Hilflose, Blinde, Taubblinde oder schwerst-bedürftige Menschen | 3.700 € |

Nutzt du den Behindertenpauschbetrag, darfst du die tatsächlichen Pflegekosten, die im Zusammenhang mit der Behinderung stehen, nicht mehr absetzen. Alle Aufwendungen, die Menschen mit Behinderungen oder Pflegebedürftige haben, sind dann abgegolten.

Bestattungskosten

Bist du für die Beerdigung eines Angehörigen aufgekommen, sind die Bestattungskosten absetzbar. Du kannst jedoch nur die Ausgaben in die Steuererklärung eintragen, die die Summe des Nachlasses übersteigt. Gibt es eine Sterbegeldversicherung wird auch diese davon abgezogen.

Das Finanzamt übernimmt dann die unmittelbaren Bestattungskosten: Grabstätte, Sarg, Kränze, Blumen, Todesanzeigen. Kosten wie beispielsweise die Bewirtung der Trauergäste bei der Trauerfeier zählen nicht zu den außergewöhnlichen Belastungen und können nicht abgesetzt werden.

Wiederbeschaffungskosten

Für den Fall, dass unvorhersehbare und unverschuldete Ereignisse, wie beispielsweise ein Hochwasser oder Brand, existenzielle Gegenstände und Hausrat zerstört haben, sind die Wiederbeschaffungskosten außergewöhnliche Belastungen. Dazu gehören auch die Kosten für Aufräumarbeiten.

Der Schaden allein gilt nicht als außergewöhnliche Belastung. Du musst finanzielle Aufwendungen haben. Außerdem muss die Höhe der Kosten angemessen sein und sie dürfen den Wert des ersetzten Gegenstandes nicht übersteigen. Restwerte von Gegenständen werden mit den Kosten für Wiederbeschaffung verrechnet.

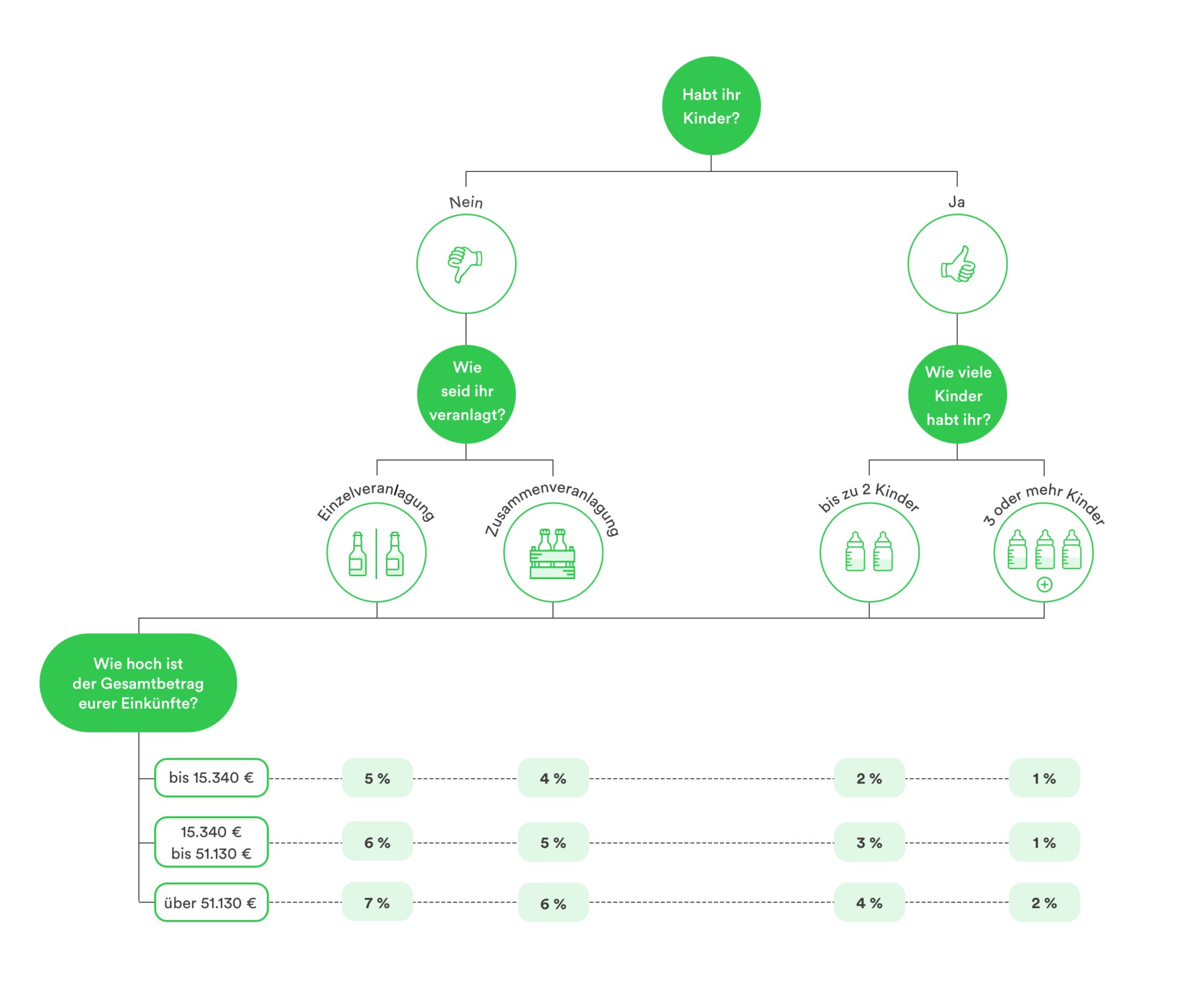

Die zumutbare Belastung

Außergewöhnliche Belastungen und ihre steuerliche Absetzbarkeit haben eine Hürde: Die zumutbare Belastung. Nur der Teil, der diese Grenze übersteigt, wird von deinem Gesamtbetrag der Einkünfte abgezogen.

Jede Belastungsgrenze ist individuell. Das Finanzamt berechnet sie prozentual zu deinen gesamten Einkünften. Der Familienstand und die Anzahl deiner Kinder spielen auch eine Rolle: Singles haben eine höhere zumutbare Belastung als Verheiratete mit Kindern.

Die zumutbare Eigenbelastung wird stufenweise ausgerechnet. Wie du diese genau ermittelst, kannst du im Artikel "Was ist meine zumutbare Eigenbelastung?" nachlesen.

Ein Tipp zum Schluss: Belastungsgrenze überschreiten

Die zumutbare Belastungsgrenze zu überschreiten ist nicht einfach. Es lohnt sich daher, planbare Aufwendungen, die als außergewöhnliche Belastungen gelten, auf ein Kalenderjahr zu konzentrieren. Wenn du Zahlungen um den Jahreswechsel herum gezielt verteilst (in diesem oder im folgenden Jahr), kannst du die Überschreitung deiner Belastungsgrenze strategisch beeinflussen.

Prüfe vor Jahresende, ob du deine zumutbare Belastung durch einen Prozentpunkt nach unten senken kannst, wenn du beispielsweise durch Werbungskosten deinen Gesamtbetrag der Einkünfte senkst.

Tipp:

Krankheitsbedingte Ausgaben in Zusammenhang mit einem Wegeunfall oder einem Arbeitsunfall können als Werbungskosten abgesetzt werden. Der Vorteil: Du musst die zumutbare Belastungsgrenze nicht überschreiten und kannst die Kosten in voller Höhe absetzen.

Alternativ zu „Mein Elster“ kannst du Taxfix benutzen. Das Steuerprogramm kennt die genauen Pauschbeträge und findet im Frage-Antwort-Verfahren heraus, ob du sie nutzen kannst.

Mach deine Steuererklärung korrekt, einfach und schnell – per App oder online! Jetzt unverbindlich starten

DISCLAIMER

Wir machen keine Steuerberatung. Wir ersetzen keine*n zertifizierte*n Steuerberater*in. Alle Angaben ohne Gewähr. Mehr Infos dazu findest du in unseren Allgemeinen Geschäftsbedingungen.

Mit Experten-Service machen lassen

Ab 99,99€

Für 20% deiner Rückerstattung (Mindestgebühr 99,99€).

Ein*e unabhängige*r Steuerberater*in erstellt die Steuererklärung für dich

In wenigen Minuten alle Informationen und Dokumente bereitstellen

Personalisierter Dokumentenupload: Du reichst nur Dokumente ein, die wirklich benötigt werden

Detaillierte Prüfung deiner Angaben

Profitiere von einer längeren Abgabefrist: 01. März 2027

Abgeben, bezahlen, entspannen.

Steuererklärung selbst erstellen

Ab 39,99 €

Kostenlos bis zur Berechnung der Erstattung, dann ab 39,99 € für die Übermittlung.

Vorab-Berechnung deiner Rückerstattung erhalten und nur bei Abgabe bezahlen

Geführter und intuitiver Prozess mit einfachen Fragen

Automatische vorausgefüllte Steuererklärung: Einkommensdaten einfach vom Finanzamt abrufen und vorausfüllen lassen

Übliche Abgabefrist: 31. Juli 2026

59,99 Euro für alle, die in einer Ehe oder eingetragenen Partnerschaft leben und gemeinsam abgeben wollen

Zahle erst bei Abgabe deiner Steuererklärung