Julian Schwarzmann

Veröffentlicht am: 16.01.2025

Aktualisiert am: 16.01.2025

Lesezeit: 4 Minuten

Eigenbeleg – Notfalllösung für fehlende Nachweise

Brauchst du für deine Ausgaben einen Nachweis und hast keinen Originalbeleg mehr, könnte ein Eigenbeleg deine Rettung sein. In welchen Fällen das möglich ist und welche Angaben wichtig sind, erklären wir hier.

Julian Schwarzmann

Veröffentlicht am: 16.01.2025

Aktualisiert am: 16.01.2025

Lesezeit: 4 Minuten

Wann braucht man Belege?

Bis 2016 musste man zu seiner Steuererklärung immer unaufgefordert alle Kosten und Einnahmen anhand von Belegen nachweisen. Seit 2017 gilt die sogenannte Belegvorhaltepflicht. Das bedeutet, dass Belege nur noch vorgezeigt werden müssen, wenn das Finanzamt danach fragt.

Wann kann ich einen Eigenbeleg einreichen?

Durch die Belegvorhaltepflicht bist du noch immer verpflichtet, alle Belege aufzubewahren und im Fall der Fälle vorzuzeigen. Allerdings kann es passieren, dass Belege verloren gehen oder versehentlich weggeworfen werden. Das ist ärgerlich, da das Finanzamt in diesem Fall die Kosten wahrscheinlich nicht berücksichtigt. Doch für diesen Fall gibt es eine Notlösung: Du erstellst als Ersatz einen sogenannten Eigenbeleg.

Wichtig:

Eigenbelege werden häufig anerkannt, es besteht aber kein gesetzlicher Anspruch darauf, deshalb sollten sie eine Ausnahme darstellen und nicht dein Standardverfahren für den Nachweis werden. Bei geringeren Ausgaben bis 150 Euro sind die Aussichten auf eine Anerkennung des Eigenbelegs gut. Hast du jedoch ungewöhnlich viele Eigenbelege, wird das Finanzamt diese genau nachprüfen und sie dir eventuell nicht anerkennen.

Steuererklärung selbst erstellen

Ab 39,99 €

Kostenlos bis zur Berechnung der Erstattung, dann ab 39,99 € für die Übermittlung.

Verständliche Fragen

Plausibilitätsprüfung

Berechnung der voraussichtlichen Erstattung

Geld sparen und exklusive Vorteile sichern mit Taxfix+

Gemeinsam abgeben und 25% sparen (Paare zahlen zusammen ab nur 59,99€)

Mit Experten-Service machen lassen

Ab 99,99 €

Für 20% deiner Rückerstattung (Mindestgebühr 99,99 €, auch für Paare).

Zertifizierte, erfahrene, unabhängige Steuerberater*innen

Detaillierte Vorbereitung der Steuererklärung

Sicherer Dokumenten-Upload

Abgeben, bezahlen, entspannen.

Für diese Ausgaben kannst du einen Eigenbeleg einreichen:

- Verlorene, gestohlene oder unleserliche Quittungen

- Automaten ohne oder mit defekter Belegausgabe (Telefonzelle, Parkuhr, Münzkopierer, Waschanlage)

- Reisenebenkosten

Hinweis für selbständig Tätige und Gewerbetreibende mit Umsatzsteuerverpflichtung:

Der Abzug der Vorsteuer ist mit Eigenbeleg nicht möglich. Dafür benötigst du eine ordentliche Rechnung mit Umsatzsteuerausweis.

Durch die Belegvorhaltepflicht wurde die Steuererklärung vereinfacht. Durch Taxfix klappt das ebenfalls: Du beantwortest leicht verständliche Fragen und kommst in kurzer Zeit zu deiner möglichen Rückerstattung. Jetzt kostenlos starten

Welche Angaben gehören auf den Eigenbeleg?

Diese Angaben müssen auf dem Beleg stehen:

- Zahlungsempfänger*in mit vollständiger Anschrift

- Art der Ausgaben

- Datum der Aufwendung

- Kosten

- Begründung für den Eigenbeleg

- Datum und eigene Unterschrift

Du solltest die Vorlage eines Eigenbelegs möglichst genau begründen und weitere Nachweise zu den Ausgaben liefern. Das erhöht die Chance, dass sie anerkannt werden. Vorteilhaft ist, wenn du für die Ausgabe einen Bankauszug nachweisen kannst.

Bei geringeren Ausgaben bis 150 Euro sind die Aussichten auf eine Anerkennung des Eigenbelegs gut. Eventuell brauchst du aber keinen Beleg, denn für einige Ausgaben gibt es pauschale Grenzen, die Nichtbeanstandungsgrenzen .

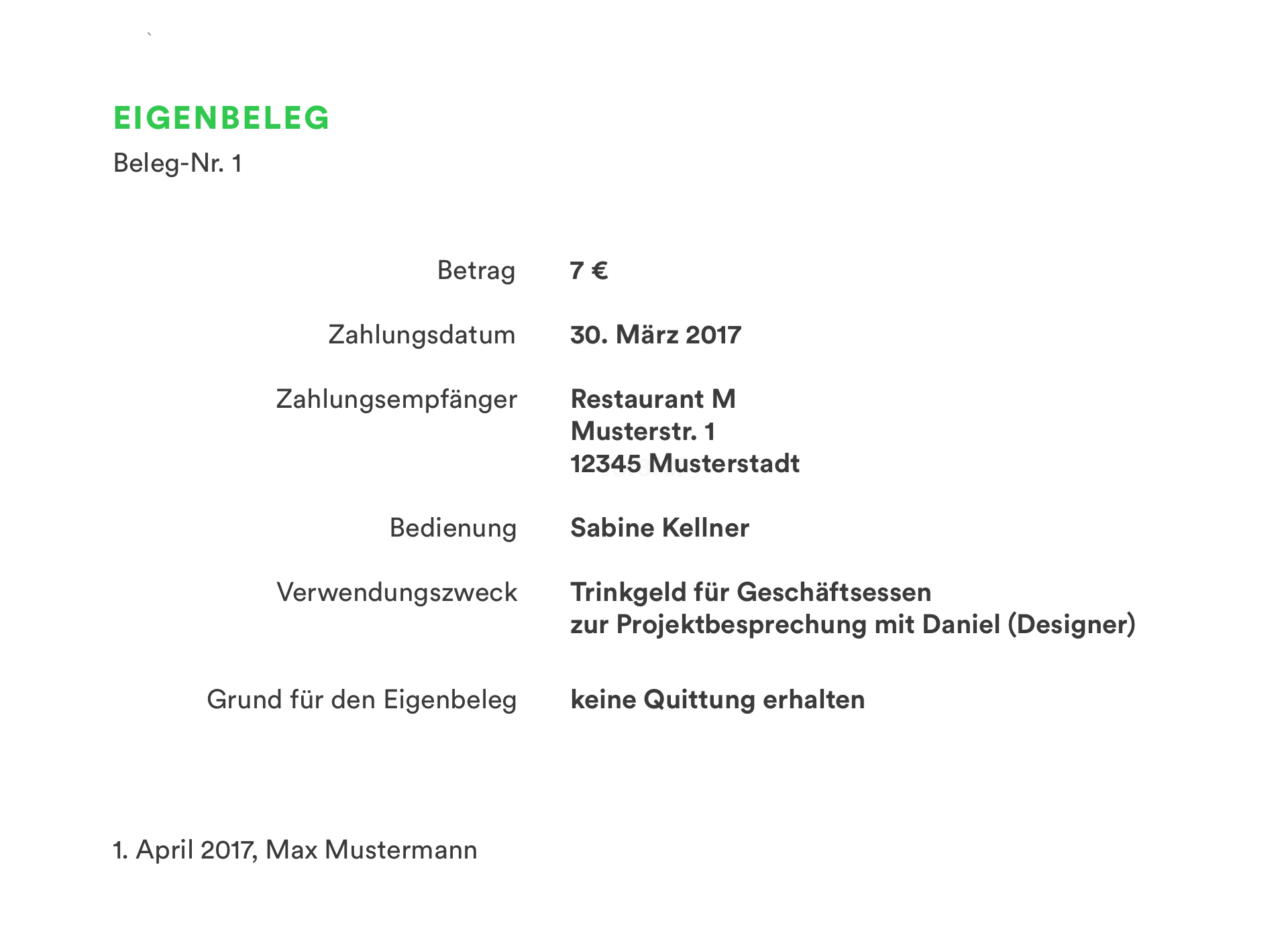

Beispiele für Eigenbelege

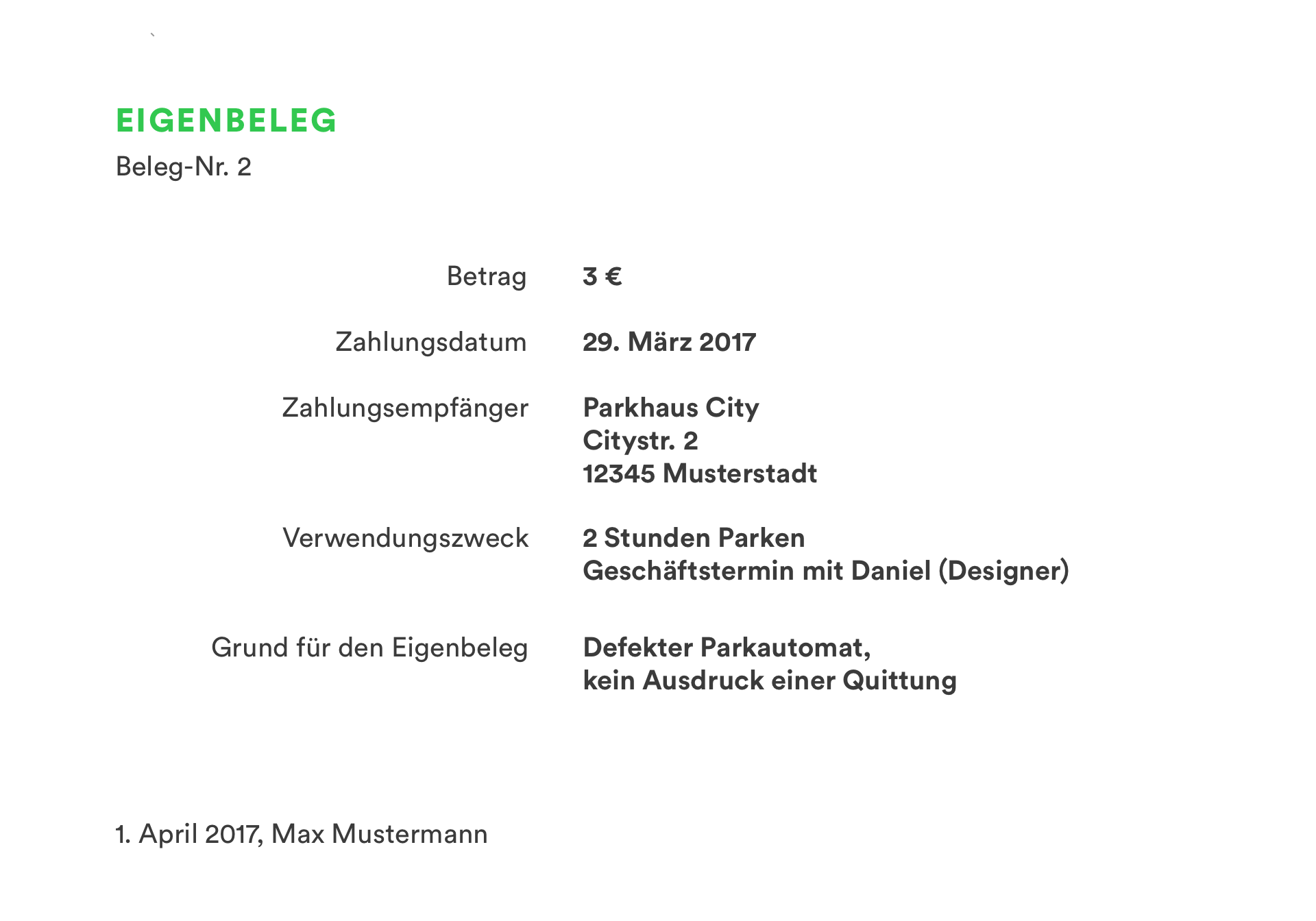

Beispiel 2:

Du hast wegen einem Geschäftstermin im Parkhaus geparkt und der Automat hat keinen Beleg ausgedruckt.

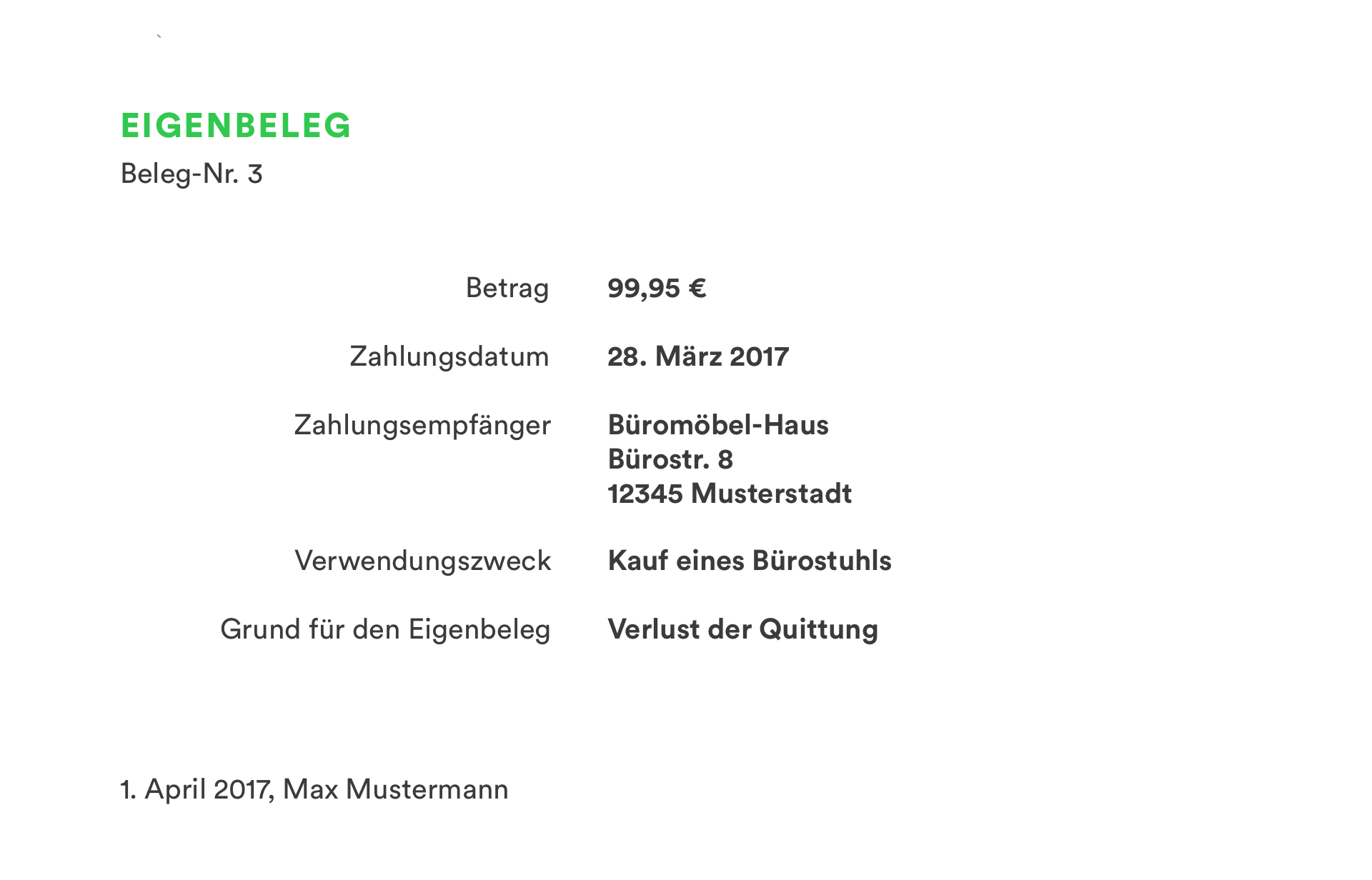

Beispiel 3:

Du hast einen Bürostuhl gekauft und die Quittung verloren. Da du mit Kreditkarte bezahlt hast, reichst du den Bankauszug mit ein.

Belegvorlagepflicht und Belegvorhaltepflicht

Mittlerweile musst du nur für bestimmte Kosten Belege mit der Steuererklärung einreichen, wie z.B. Nachweise für außergewöhnliche Belastungen. Bis 2017 galt die Belegvorlagepflicht für die Steuererklärung. Du musstest Quittungen, Rechnungen, Spendenbescheinigungen sowie weitere Nachweise für bestimmte Aufwendungen mit der Steuererklärung übermitteln.

Durch das Gesetz zur Modernisierung des Besteuerungsverfahrens, 18. Juli 2016 besteht nur noch eine Belegvorhaltepflicht. Das bedeutet, dass du seit 2017 deine Nachweise für die Steuererklärung nicht mehr einreichen musst.

Du kannst deine Belege auch freiwillig übermitteln. So beschleunigst du in manchen Fällen die Steuererstattung. Sinnvoll ist das bei ungewöhnlichen oder sehr hohen Kosten, bei denen du mit einer Nachfrage vom Finanzamt rechnest. Kannst du deine Ausgaben nicht belegen oder akzeptiert das Finanzamt deine Eigenbelege nicht, sind sie nicht von der Steuer absetzbar.

Eigenbeleg-Vorlage zum Download:

Wir haben für dich eine Eigenbeleg-Vorlage erstellt. Du kannst sie direkt online ausfüllen und herunterladen.

Durch die Belegvorhaltepflicht wurde die Steuererklärung vereinfacht. Durch Taxfix klappt das ebenfalls: Du beantwortest leicht verständliche Fragen und kommst in kurzer Zeit zu deiner möglichen Rückerstattung. Jetzt kostenlos starten

DISCLAIMER

Wir machen keine Steuerberatung. Wir ersetzen keine*n zertifizierte*n Steuerberater*in. Alle Angaben ohne Gewähr. Mehr Infos dazu findest du in unseren Allgemeinen Geschäftsbedingungen.

Verlängere die Frist mit dem Experten-Service

Steuerfrist verpasst? Lass deine Steuer von einem unserer unabhängigen Steuerprofis erledigen und verschaff dir mehr Zeit.

Jetzt starten