Julian Schwarzmann

Veröffentlicht am: 16.01.2025

Aktualisiert am: 12.06.2025

Lesezeit: 4 Minuten

Wohnsitz im Ausland – Was bedeutet das für die Steuererklärung?

Wohnsitz im Ausland – Was bedeutet das für die Steuererklärung?

Du wohnst zeitweise im Ausland oder hast sogar deinen Hauptwohnsitz außerhalb Deutschlands? Das hat Auswirkungen auf deine Steuererklärung. Wir verraten dir, was du dabei beachten musst – und wann du die Anlage AUS ausfüllen musst, zum Beispiel bei ausländischen Einkünften oder zur Vermeidung einer Doppelbesteuerung.

Julian Schwarzmann

Veröffentlicht am: 16.01.2025

Aktualisiert am: 12.06.2025

Lesezeit: 4 Minuten

Arbeiten im Ausland

Arbeitest du in einem anderen Land, bist aber weiterhin in Deutschland gemeldet, hast du weiterhin deiner Steuerpflicht in Deutschland nachzugehen. Dafür musst du deine ausländischen Einnahmen in deiner Einkommensteuererklärung angeben.

Anlage AUS und das Jahr des Wegzugs

Bist du aus Deutschland weggezogen, musst du im Jahr deines Wegzugs in deiner deutschen Steuererklärung deine ausländischen Einkünfte angeben, weil diese dem Progressionsvorbehalt unterliegen.

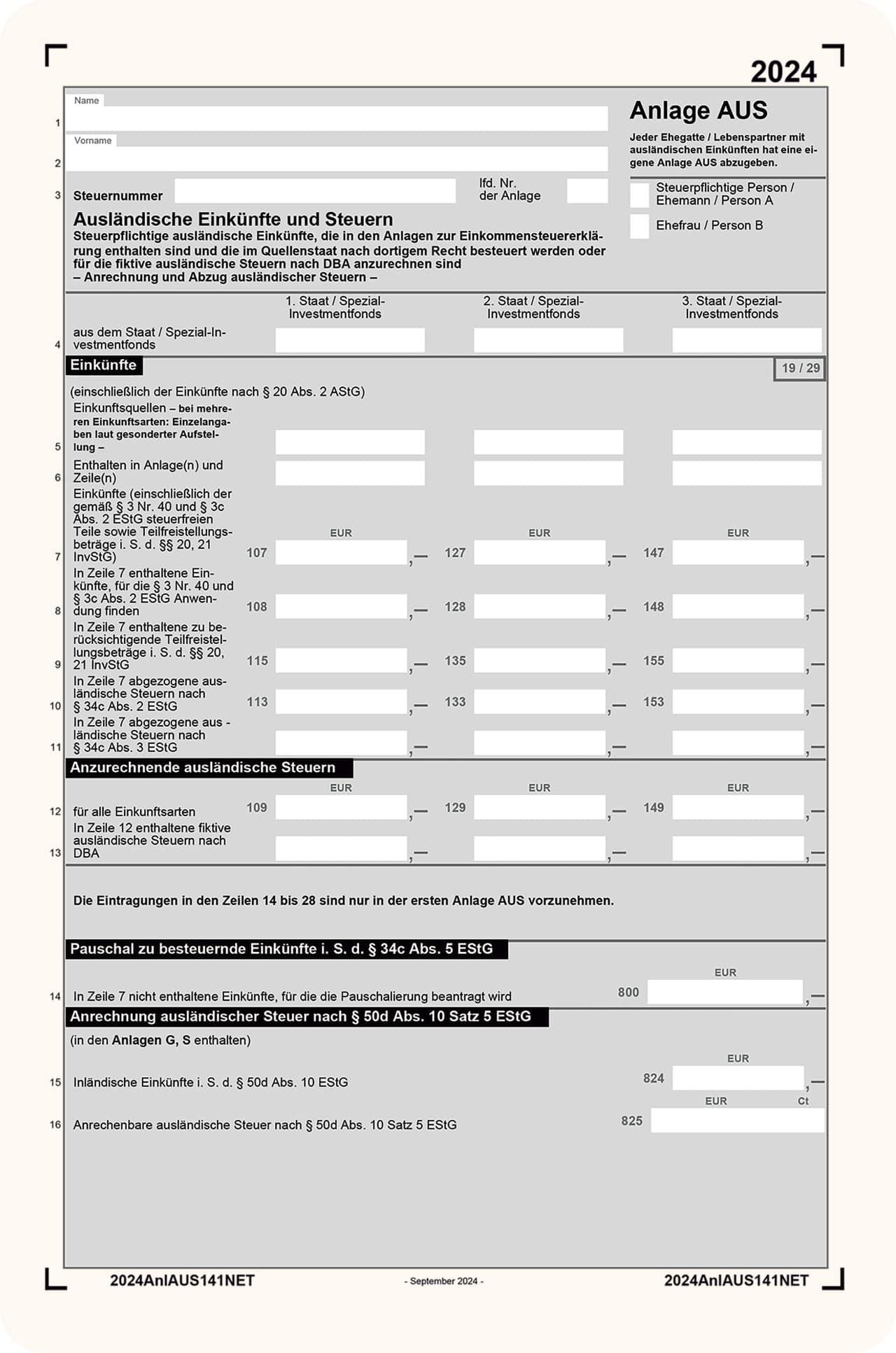

Ausländische Einkünfte gibst du in der Anlage AUS an:

So füllst du Anlage AUS aus:

Seite 1

- Inländische Einkünfte müssen in den entsprechenden Anlagen (z. B. Anlage V) eingetragen werden.

- Ausländische Einkünfte (Zeilen 4-11) sind in der Anlage AUS anzugeben.

- Durch die Eintragung in Zeilen 12-13 kann die Anrechnung ausländischer Steuern auf die deutsche Einkommensteuer beantragt werden.

Seite 2

- Hinzurechnungsbesteuerung nach AStG (Zeilen 17-22) – Angaben erforderlich.

- Familienstiftungen (Zeilen 23-28) – spezielle steuerliche Angaben notwendig.

Seite 3

- Nicht nach DBA steuerfreie negative Einkünfte (§ 2a Abs. 1 EStG) (Zeilen 29-33)

- Möglichkeit zur Verrechnung ausländischer Verluste mit positiven Einkünften aus demselben Land in Vor- oder Folgejahren.

- Nach DBA steuerfreie Einkünfte mit Progressionsvorbehalt (Zeilen 34-42)

- Werden nur in Anlage AUS eingetragen.

- Beeinflussen den Steuersatz der in Deutschland steuerpflichtigen Einkünfte.

- Private Veräußerungsgeschäfte (§ 32b EStG i. V. m. § 23 EStG) (Zeilen 75-77)

- Verkäufe von ausländischem, unbeweglichem Vermögen innerhalb von 10 Jahren nach Erwerb.

- Steuerfrei nach DBA, aber unterliegen dem Progressionsvorbehalt.

- Falls kein Verlustrücktrag gewünscht, ist in Zeile 44 eine „1“ einzutragen.

- Nach DBA steuerfreie negative Einkünfte (§ 2a Abs. 1 EStG) (Zeilen 46-50)

- Möglichkeit zur Verrechnung ausländischer Verluste mit positiven Vorjahreseinkünften.

Tipp:

Deine durch den Umzug entstandenen Kosten kannst du mit deiner Steuererklärung absetzen. Erfahre im folgenden Artikel mehr: Umzugskosten absetzen

Beschränkte Steuerpflicht

Wenn du in Deutschland weder einen Wohnsitz noch deinen gewöhnlichen Aufenthalt hast, aber hier Einkünfte erzielst, bist du beschränkt steuerpflichtig.

Trifft das auf dich zu, musst du eine Steuererklärung über die im abgelaufenen Kalenderjahr erhaltenen inländischen Einkünfte abgeben.

Beispiel:

Der österreichische Unternehmer Elias hat weder seinen gewöhnlichen Aufenthalt noch seinen Wohnsitz in Deutschland. In der Nähe von Rosenheim unterhält er jedoch eine Betriebsstätte. Da diese in Deutschland liegt, erzielt Elias inländische Einkünfte, die beschränkt steuerpflichtig sind.

Ab 2025: Wegzugsbesteuerung für Investmentfonds verschärft

Ab 2025 treten durch das Jahressteuergesetz 2024 wichtige Änderungen in der Wegzugsbesteuerung in Kraft, die insbesondere Personen mit Investments in Fonds betreffen. Eine zentrale Neuerung ist die Anpassung des § 19 Abs. 3 InvStG , wonach künftig auch Erträge aus bestimmten Investmentfonds direkt der Wegzugsbesteuerung unterliegen. Das bedeutet, dass Anleger, die ihren Wohnsitz von Deutschland ins Ausland verlagern, bereits beim Wegzug auf diese Erträge besteuert werden können – unabhängig davon, ob die Fondsanteile tatsächlich verkauft wurden. Diese Regelung verschärft die steuerlichen Konsequenzen für Auswanderer und macht eine frühzeitige steuerliche Planung unerlässlich, um finanzielle Nachteile zu vermeiden.

Einkünfte in mehreren Ländern - Doppelbesteuerung

Eine Doppelbesteuerung liegt vor, wenn du in zwei verschiedenen Ländern Einkünfte erzielst. Die Besteuerung überschneidet sich, da der Staat, in dem du wohnst, dein Gesamteinkommen und der andere Staat die Einnahmen, die aus dem Land stammen, besteuert.

Damit deine Einkünfte nicht zweimal besteuert werden, hat Deutschland mit mehr als 100 Staaten ein Doppelbesteuerungsabkommen geschlossen.

Dadurch musst du beispielsweise in in Deutschland keine Steuern mehr zahlen, wenn du in Österreich steuerpflichtig bist.

Die 183-Tage-Regelung

Die 183-Tage-Regelung ist Teil des Doppelbesteuerungsabkommens. Sie besagt, dass niemand Einkommensteuer zahlen muss, der sich weniger als 183 Tage im Kalenderjahr in Deutschland aufhält.

Hast du keinen deutschen Wohnsitz mehr und über 183 Tage in einem anderen Land gelebt, bist du in Deutschland nicht mehr steuerpflichtig. In diesem Fall gilt die Steuerpflicht des Landes, in dem du nun ansässig bist.

Ausnahme

Hast du noch ein Haus oder eine Wohnung im Inland, bist du in Deutschland weiterhin unbeschränkt steuerpflichtig. Dabei spielt es keine Rolle, ob du im Ausland deinen Erstwohnsitz hast.

DISCLAIMER

Wir machen keine Steuerberatung. Wir ersetzen keine*n zertifizierte*n Steuerberater*in. Alle Angaben ohne Gewähr. Mehr Infos dazu findest du in unseren Allgemeinen Geschäftsbedingungen.

Steuererklärung selbst erstellen

Ab 39,99 €

Kostenlos bis zur Berechnung der Erstattung, dann ab 39,99 € für die Übermittlung.

Verständliche Fragen

Plausibilitätsprüfung

Berechnung der voraussichtlichen Erstattung

Geld sparen und exklusive Vorteile sichern mit Taxfix+

Gemeinsam abgeben und 25% sparen (Paare zahlen zusammen ab nur 59,99€)

Mit Experten-Service machen lassen

Ab 99,99 €

Für 20% deiner Rückerstattung (Mindestgebühr 99,99 €, auch für Paare).

Zertifizierte, erfahrene, unabhängige Steuerberater*innen

Detaillierte Vorbereitung der Steuererklärung

Sicherer Dokumenten-Upload

Abgeben, bezahlen, entspannen.