Julian Schwarzmann

Veröffentlicht am: 16.01.2025

Aktualisiert am: 16.01.2025

Lesezeit: 7 Minuten

Umzugskosten von der Steuer absetzen

Du packst deine Koffer und ziehst für deinen Traumjob in eine neue Stadt? Oder Nachwuchs kündigt sich an und die jetzige Bleibe wird zu eng? Ob aus beruflichen, privaten oder gesundheitlichen Gründen, bei einem Umzug kannst du immer bestimmte Kosten, die damit in Zusammenhang stehen, steuerlich geltend machen. Wie du dabei vorgehen musst, erklären wir hier.

Julian Schwarzmann

Veröffentlicht am: 16.01.2025

Aktualisiert am: 16.01.2025

Lesezeit: 7 Minuten

Umzugskosten gehören in die Steuererklärung – nur an welche Stelle?

Abhängig von den Gründen, aus denen dein Umzug erfolgt, werden die Aufwendungen vom Finanzamt in unterschiedlichen Kategorien anerkannt. Dazu zählen folgende:

Steuererklärung selbst erstellen

Ab 39,99 €

Kostenlos bis zur Berechnung der Erstattung, dann ab 39,99 € für die Übermittlung.

Verständliche Fragen

Plausibilitätsprüfung

Berechnung der voraussichtlichen Erstattung

Geld sparen und exklusive Vorteile sichern mit Taxfix+

Gemeinsam abgeben und 25% sparen (Paare zahlen zusammen ab nur 59,99€)

Mit Experten-Service machen lassen

Ab 99,99 €

Für 20% deiner Rückerstattung (Mindestgebühr 99,99 €, auch für Paare).

Zertifizierte, erfahrene, unabhängige Steuerberater*innen

Detaillierte Vorbereitung der Steuererklärung

Sicherer Dokumenten-Upload

Abgeben, bezahlen, entspannen.

Berufsbedingter Umzug: Werbungskosten

Ein Umzug aus beruflichen Gründen wird bei den Werbungskosten berücksichtigt, wenn einer der folgenden Voraussetzungen dafür erfüllt ist:

- Du durch die neue Wohnung deine tägliche Fahrzeit um mindestens eine Stunde (Hin- und Rückfahrt) verringern kannst.

- Du deine allererste Arbeitsstelle antrittst.

- Du aufgrund einer Versetzung oder der Verlegung der Betriebsstätte durch dein Arbeitgeber umziehst.

- Dein Umzug mit einer beruflich veranlassten doppelten Haushaltsführung in Zusammenhang steht.

- Du durch die Arbeit in eine Dienstwohnung ein- oder ausziehst.

Um dem Finanzamt nachzuweisen, dass es sich um einen berufsbedingten Umzug handelt, eignet sich beispielsweise der neue Arbeitsvertrag oder eine Bescheinigung des Betriebs.

Generell gilt aber: Wenn dein Arbeitgeber die Umzugskosten oder einen Teil davon übernehmen sollte, darfst du sie natürlich nicht von der Steuer absetzen. Das geht nur bei den Dingen, die du tatsächlich selbst bezahlt hast.

Allgemeine Kosten:

- Notwendige Reisekosten zur Umzugsvorbereitung

- Umzug selbst (Packen und Transport)

- Doppelte Mietzahlungen für bis zu sechs Monate

- Makler*innen- und Besichtigungskosten

- Reparaturen für Transportschäden

- Anschaffungskosten für Herd (bis zu 230 Euro) und Öfen (bis zu 164 Euro) für Umzüge vor dem 01.06.2020, jedoch nur, wenn keiner vorhanden

- Nachhilfekosten für deine Kinder, beispielsweise wenn du in ein anderes Bundesland übersiedelst.

Datum des Umzugs | Umzugskostenpauschale Umziehende*r bei Verheirateten und Lebenspartner*innen (gesamt) | Umzugskostenpauschale bei Singles | Umzugskostenpauschale für Kinder und Angehörige |

|---|---|---|---|

ab 01.04.2022 | 1.476 Euro | 886 Euro | 590 Euro |

ab 01.04.2021 | 1.450 Euro | 870 Euro | 580 Euro |

ab 01.06.2020 | 1.433 Euro | 860 Euro | 573 Euro |

ab 01.03.2020 | 1.639 Euro | 820 Euro | 361 Euro |

ab 01.04.2019 | 1.622 Euro | 811 Euro | 357 Euro |

ab 01.03.2018 | 1.573 Euro | 787 Euro | 347 Euro |

Die allgemeinen Kosten sind in voller Höhe abzugsfähig, allerdings benötigst du dafür alle Quittungen und Belege!

Die Nachhilfekosten kannst du in der Taxfix-App in der Kategorie “Zuhause” bei der Frage: “Hattest du zusätzliche Umzugskosten?” “Nachhilfe” auswählen.

Sonstige Kosten:

- Annoncen zur Wohnungssuche

- Ummeldegebühren

- Verpflegung deiner Umzugshelfer*innen

- Renovierung / Schönheitsreparaturen in der alten Wohnung

- Anbringen von Lampen

- Einbau von Küche und anderen Geräten

- etc.

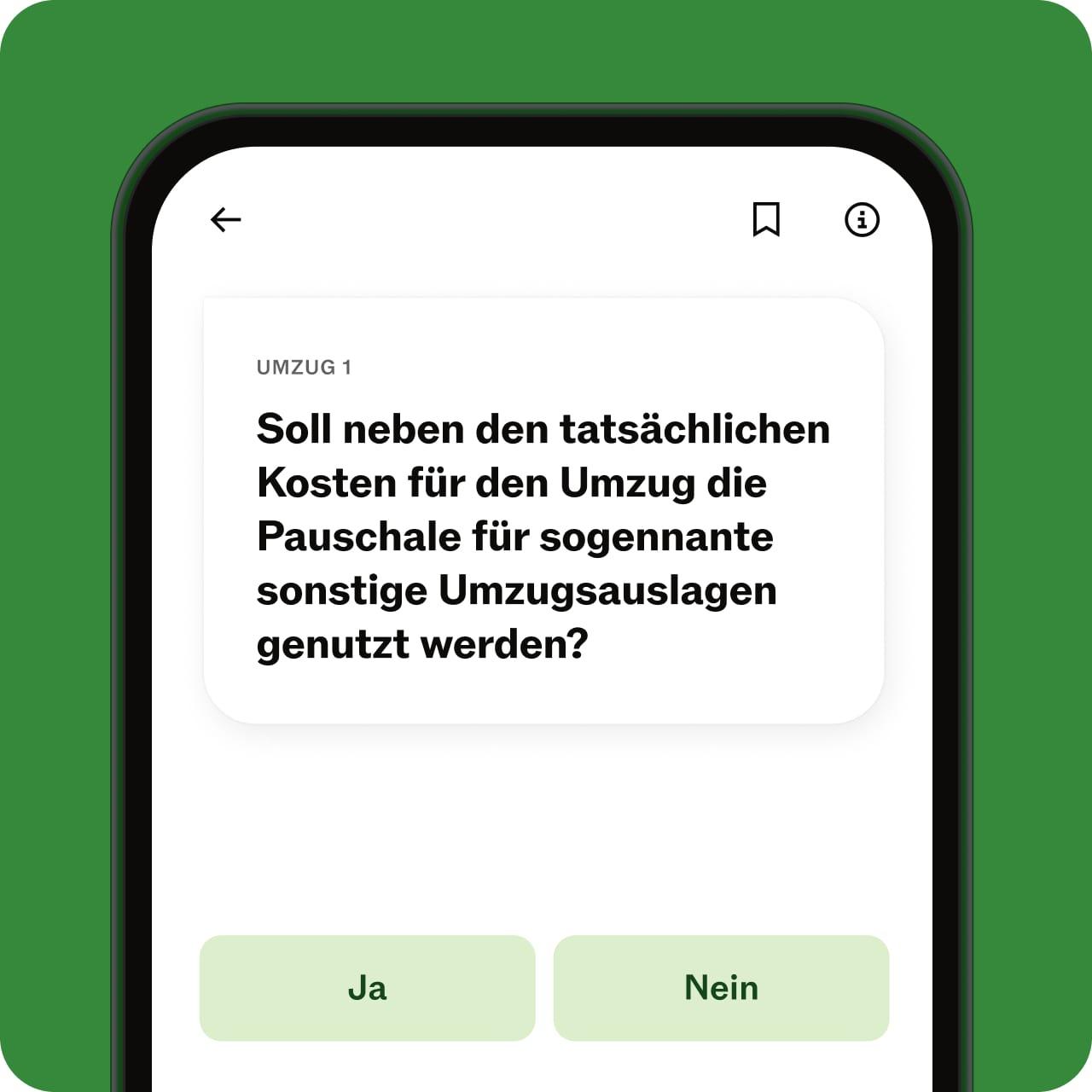

Du kannst die sonstigen Kosten in der tatsächlichen Höhe angeben. Dafür benötigst du aber die Quittungen. Entscheidest du dich für die Umzugspauschale, bleiben dir die Einzelauflistung und Nachweise erspart. Die Höhe der Pauschale richtet sich nach dem Zeitpunkt deines Umzugs und der Anzahl der Personen im Haushalt.

Die Umzugspauschale erhöht sich um 50 Prozent, wenn man innerhalb von 5 Jahren ein zweites Mal berufsbedingt umzieht und dabei vor und nach den Umzügen ein eigener Hausstand bestand (also etwa nicht bei Auszug aus dem Elternhaus).

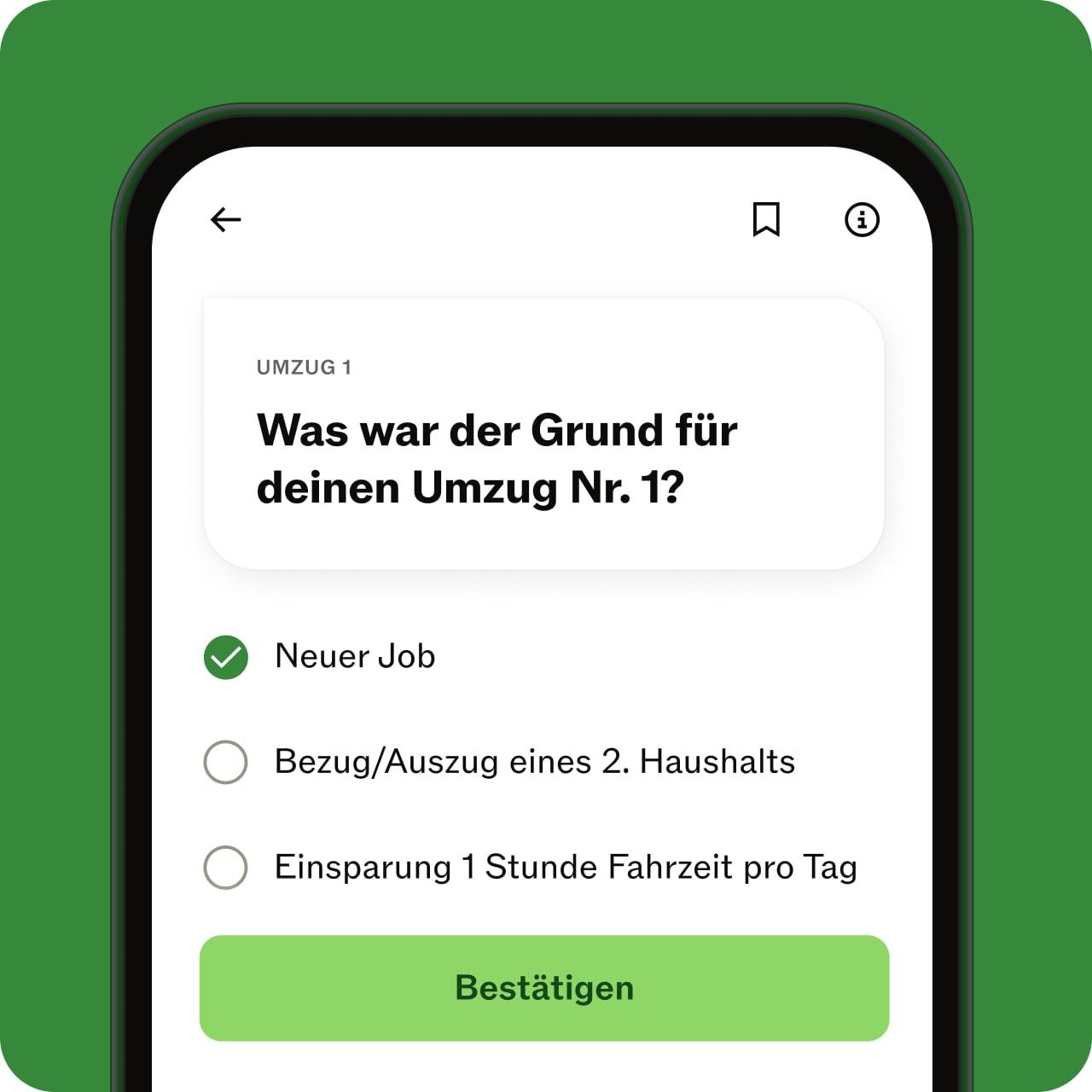

In der Taxfix-App wirst du in der Kategorie “Zuhause” gesondert gefragt, ob du die Pauschale in Anspruch nehmen möchtet. Aufgrund deiner Angaben wird die entsprechende Höhe der Umzugspauschale ermittelt und automatisch in der App berücksichtigt.

Was kannst du nicht absetzen?

- Anschaffung neuer Möbel

- Möbeleinlagerungskosten

- Renovierungskosten für die neue Wohnung

- Kosten, die mit Wohneigentum in Zusammenhang stehen: z.B. Verluste und Makler*innenkosten, die sich beim Verkauf eines Eigenheims ergeben.

- Gleiches gilt für Makler*innenkosten, die aus einem Wohnungs- oder Hauskauf resultieren.

Umzugskosten abzusetzen wird mit dem Frage-Antwort-Prozess von Taxfix kinderleicht – und korrekt. Verbessere dein Steuerergebnis und minimiere die Gefahr falscher Angaben. Kostenlos & unverbindlich starten

Umzug wegen Erstausbildung: Sonderausgaben

Als Sonderausgaben können die Umzugskosten dann gelten, wenn du als Student*in oder Auszubildende*r deine erste Berufsausbildung anfängst und der Umzug deswegen erfolgt.

Zwar kannst du die Umzugspauschale in Anspruch nehmen, aber die Kosten nicht für einen Verlustvortrag nutzen. Ziehst du aus deinem Elternhaus aus, verringert sich die Pauschale auf 20 Prozent (Ledige) bzw. 30 Prozent (Alleinerziehende und Verheiratete für Umzüge bis 31.05.2020).

Hattest du Umzugskosten im Rahmen einer Erstausbildung, so müssen die Aufwendungen selbstständig berechnet und in der Taxfix-App in der Kategorie “Bildung” unter “Sonstige Kosten” angegeben werden.

Beschließt du eine weitere Berufsausbildung (z.B. Masterstudium) zu machen und ziehst dafür um, werden die Umzugskosten wie bei einem berufsbedingten Umzug behandelt. Da es sich um Werbungskosten handelt, können diese Kosten beim Verlustvortrag berücksichtigt werden.

Damit der Umzug an der richtigen Stelle in der Taxfix-App erfasst wird, muss du in der Kategorie “Zuhause” die Frage: “Bist du wegen deiner Arbeit umgezogen?” mit “Ja” beantworten.

Privater Umzug

Umzug aus privaten Gründen: Haushaltsnahe Dienstleistung

Auch wenn du aus privaten Gründen umziehst, können Kosten teilweise steuerlich geltend gemacht werden. Dazu zählen Aufwendungen für ein Umzugsunternehmen und haushaltsnahe Dienstleistungen , die im Zusammenhang mit dem Umzug stehen. Haushaltsnahe Dienstleistungen sind zu 20 Prozent und bis zu maximal 4.000 Euro der Kosten anrechenbar. Diese Kosten müssen durch eine Rechnung und der Bezahlung durch Überweisung oder Lastschrift nachweisbar sein.

Die Umzugskostenpauschale kannst du bei einem privaten Umzug nicht in Anspruch nehmen.

Umzug wider Willen: außergewöhnliche Belastungen

Nicht alle Umzüge sind freiwillig. Manchmal zwingt eine Krankheit zur Änderung der Lebenssituation. Die betroffene Person muss umziehen, um beispielsweise aufgrund einer ständigen Behandlung in der Nähe einer Klinik zu wohnen oder weil das Treppensteigen in den fünften Stock nicht mehr möglich ist. Mit einem ärztlichen Attest kannst du dann die Kosten als außergewöhnliche Belastung geltend machen.

In die gleiche Kategorie fallen deine Umzugskosten, wenn du aufgrund einer Naturkatastrophe, z.B. Hochwasser, dein Zuhause verlassen musst. Du darfst dann das, was deine persönlich zumutbare Belastungsgrenze übersteigt, steuerlich absetzen. Wichtig ist, dass der Umzug zwingend notwendig ist.

In diesen Fällen darfst du die Umzugskostenpauschale nutzen.

Die Taxfix-App erfasst die Kosten in der Kategorie „Gesundheit“ unter „Sonstige Kosten“.

Selbstständige und Freiberufler*innen – Betriebsausgaben

Auch bei Selbstständigen und Freiberufler*innen können berufliche Gründe für einen Umzug anerkannt werden. Unabdingbar aber, um die Aufwendungen als Betriebsausgaben deklarieren zu können, ist es, ihre Notwendigkeit zu belegen. Plausible Gründe sind in diesem Fall das Wachstum des Unternehmens, das ein größeres Büro erfordert, oder eine bessere Anbindung zu Geschäftspartner*innen und Kund*innen.

Disclaimer

Wir machen keine Steuerberatung. Wir ersetzen keine*n zertifizierte*n Steuerberater*in. Alle Angaben ohne Gewähr. Mehr Infos dazu findest du in unseren Allgemeinen Geschäftsbedingungen.

Verlängere die Frist mit dem Experten-Service

Steuerfrist verpasst? Lass deine Steuer von einem unserer unabhängigen Steuerprofis erledigen und verschaff dir mehr Zeit.

Jetzt starten