Erika Küspert

Veröffentlicht am: 16.01.2025

Aktualisiert am: 08.07.2025

Lesezeit: 4 Minuten

Anlage Kinder: Alles, was Eltern wissen müssen

Die Anlage Kinder ist ein essenzielles Formular für Eltern, die steuerliche Vorteile aufgrund ihrer Kinder beanspruchen möchten. Sie gehört zur Einkommensteuererklärung und ermöglicht es Eltern, Freibeträge für Kinder, Betreuungskosten oder einen Entlastungsbetrag für Alleinerziehende geltend zu machen. Dies kann zu erheblichen Steuerersparnissen führen. Doch welche Angaben müssen Eltern machen, und wann lohnt sich das Ausfüllen?

Erika Küspert

Veröffentlicht am: 16.01.2025

Aktualisiert am: 08.07.2025

Lesezeit: 4 Minuten

01.

Wann müssen Eltern die Anlage Kinder abgeben?

Eltern müssen die Anlage Kind einreichen, wenn sie für Kinder steuerliche Vorteile wie den Kinderfreibetrag , den Betreuungsfreibetrag oder die Absetzung von Betreuungskosten nutzen möchten. Auch wenn Eltern davon ausgehen, dass die sogenannte Günstigerprüfung keinen Vorteil bringt – das Finanzamt vergleicht, ob das Kindergeld oder die Freibeträge für Eltern finanziell vorteilhafter sind –, ist die Abgabe der Anlage verpflichtend. Denn an diesem Formular hängen viele weitere Vergünstigungen, zum Beispiel bei der Kirchensteuer oder dem Solidaritätszuschlag .

02.

Die Struktur der Anlage Kinder

Die Anlage Kind besteht aus mehreren Seiten und Abschnitten, in denen verschiedene kindbezogene Informationen und mögliche Steuervergünstigungen erfasst werden.

Seite 1: Allgemeine Angaben zum Kind

Auf der ersten Seite werden grundlegende Informationen über das Kind eingetragen, wie:

- Name, Geburtsdatum und Adresse des Kindes

- Verwandtschaftsverhältnis (leibliches Kind, Pflegekind etc.)

- Höhe des Kindergeldanspruchs

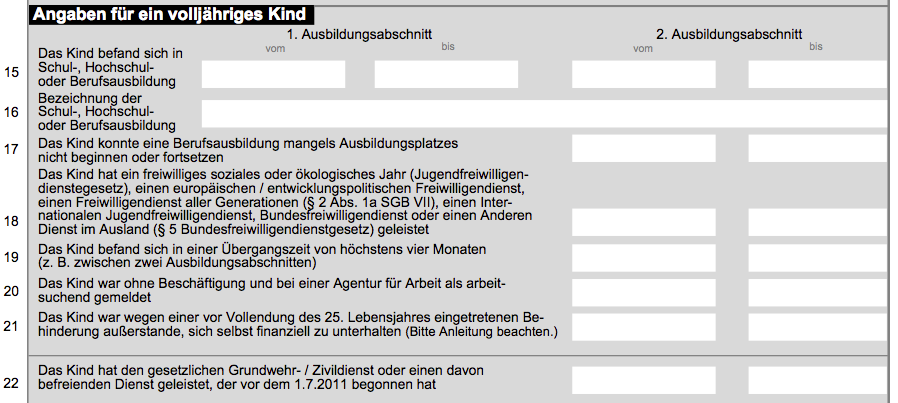

Auch volljährige Kinder können unter bestimmten Voraussetzungen berücksichtigt werden. Bis zur Vollendung des 25. Lebensjahres bleibt dies möglich, wenn das Kind in Ausbildung ist oder einen Freiwilligendienst leistet.

Seite 2: Weitere Vergünstigungen

Auf Seite 2 können Eltern zusätzliche Vergünstigungen beantragen, wie etwa:

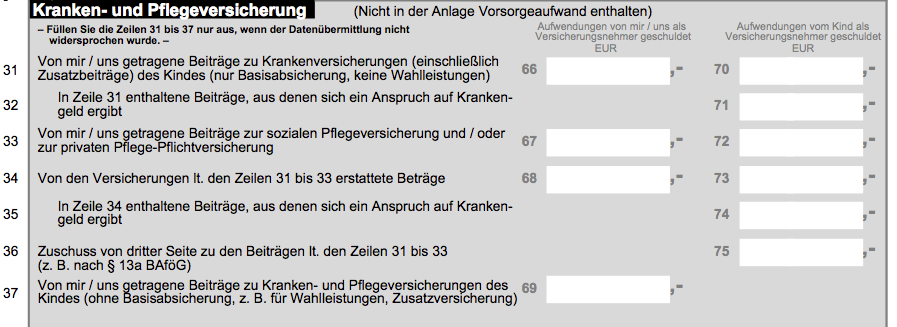

- Kranken- und Pflegeversicherungsbeiträge für das Kind, sofern die Eltern diese übernehmen. Diese Beiträge können als Sonderausgaben abgesetzt werden.

- Freibeträge für Alleinerziehende oder Elternteile, die den Unterhalt allein tragen.

- Übertragung von Freibeträgen auf einen Elternteil, beispielsweise wenn der andere Elternteil seiner Unterhaltspflicht nicht nachkommt.

Alleinerziehende können 2025 zudem einen Entlastungsbetrag geltend machen, der bei 4260 Euro liegt und für jedes weitere Kind um 240 Euro steigt.

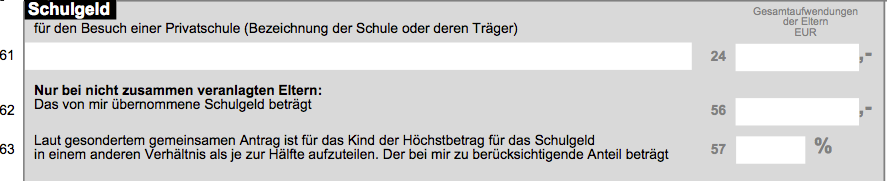

Seite 3: Schulgeld und Betreuungskosten

Hier können Eltern Schulgeld für eine private oder europäische Schule, deren Abschluss in Deutschland anerkannt wird, absetzen. Für Kinder unter 14 Jahren oder behinderte Kinder können Betreuungskosten als Sonderausgaben geltend gemacht werden.

Achtung:

Zwischen Hausaufgabenbetreuung und Nachhilfeunterricht besteht steuerlich ein großer Unterschied. Denn Nachhilfe und andere Formen von Unterricht sind keine Betreuungsleistung. Eine reine Hausaufgabenbetreuung ist dagegen komplett steuerlich absetzbar. Sollte dein Kind sowohl Hausaufgabenbetreuung als auch Nachhilfe erhalten, muss die Rechnung den Umfang der Betreuung inkl. der zugehörigen Kosten aufschlüsseln. Weitere Tipps zum Thema findest du in unserem Kinderbetreuungskosten-Ratgeber.

Steuererklärung selbst erstellen

Ab 39,99 €

Kostenlos bis zur Berechnung der Erstattung, dann ab 39,99 € für die Übermittlung.

Verständliche Fragen

Plausibilitätsprüfung

Berechnung der voraussichtlichen Erstattung

Geld sparen und exklusive Vorteile sichern mit Taxfix+

Gemeinsam abgeben und 25% sparen (Paare zahlen zusammen ab nur 59,99€)

Mit Experten-Service machen lassen

Ab 99,99 €

Für 20% deiner Rückerstattung (Mindestgebühr 99,99 €, auch für Paare).

Zertifizierte, erfahrene, unabhängige Steuerberater*innen

Detaillierte Vorbereitung der Steuererklärung

Sicherer Dokumenten-Upload

Abgeben, bezahlen, entspannen.

03.

Besonderheiten für volljährige Kinder

Für volljährige Kinder gibt es spezielle Regelungen. Sie können bis zum 25. Lebensjahr in der Steuererklärung berücksichtigt werden, sofern sie sich in Ausbildung befinden oder bestimmte soziale Dienste leisten. Während dieser Zeit können Eltern den Ausbildungsfreibetrag von 1.200 Euro pro Jahr beantragen, wenn das Kind auswärtig untergebracht ist.

04.

Vorteile der Günstigerprüfung

Das Finanzamt prüft automatisch, ob der Kinderfreibetrag oder das Kindergeld für die Eltern günstiger ist. In der Regel erhalten Eltern das Kindergeld, aber für Besserverdienende kann der Freibetrag höher ausfallen und zu einer spürbaren Steuerentlastung führen. Falls der Kinderfreibetrag günstiger ist, wird das bereits erhaltene Kindergeld vom Steuerfreibetrag abgezogen, und nur der Differenzbetrag wirkt sich steuermindernd aus.

05.

Fazit

Das Ausfüllen der Anlage Kinder ist für Eltern ein wichtiger Schritt, um steuerliche Entlastungen in Anspruch zu nehmen. Selbst wenn auf den ersten Blick keine offensichtlichen Vorteile erkennbar sind, kann die Anlage Kind dazu beitragen, den steuerlichen Aufwand zu reduzieren – insbesondere für Eltern mit höheren Einkommen. Ein rechtzeitiges und korrektes Einreichen der Steuererklärung ist entscheidend, um alle Vorteile optimal auszuschöpfen.

Alles zu kompliziert? Keine Lust mehr auf Formulare? Dann mach's mit Taxfix - Schnell und einfach per App! Steuererklärung starten

DISCLAIMER

Wir machen keine Steuerberatung. Wir ersetzen keine*n zertifizierte*n Steuerberater*in. Alle Angaben ohne Gewähr. Mehr Infos dazu findest du in unseren Allgemeinen Geschäftsbedingungen.