Julian Schwarzmann

Veröffentlicht am: 16.01.2025

Aktualisiert am: 11.04.2025

Lesezeit: 5 Minuten

Zinsen vom Finanzamt: Kosten & Gewinne durch die Steuererklärung

Eine Steuererklärung lohnt sich doppelt: Nicht nur winkt in vielen Fällen eine Rückerstattung – es können auch Zinsen ins Spiel kommen. Diese entstehen immer dann, wenn das Finanzamt sich mit dem Steuerbescheid Zeit lässt oder wenn ein Bescheid noch nicht bestandskräftig ist und sich später ändert. Was das genau bedeutet und wie du davon profitieren oder auch betroffen sein kannst, erklären wir dir hier.

Julian Schwarzmann

Veröffentlicht am: 16.01.2025

Aktualisiert am: 11.04.2025

Lesezeit: 5 Minuten

Es winken 1,8 Prozent Zinsen p. a. vom Finanzamt

Das Finanzamt zahlt dir zusätzlich zu deiner Steuererstattung einen Bonus in Form von Zinsen – jedoch erst, nachdem ein zinsfreier Zeitraum verstrichen ist. Die Berechnung der Zinsen beginnt 15 Monate nach Ablauf des Kalenderjahres, in dem die Steuer entstanden ist, nach der sogenannten Karenzzeit. So bekommst du bei einer späten Steuererstattung 0,15 Prozent Zinsen pro Monat (siehe: §233a und 238 AO ).

Diese 0,15 Prozent pro Monat, bzw. 1,8 Prozent p. a. (pro Jahr), bilden die Finanzmarkt-Situation relativ realistisch ab. Zuvor hatte die Finanzgesetzgebung Steuerbescheide ab 2019 „eingefroren", da die vormals geltenden 0,5 Prozent pro Monat bzw. 6 Prozent p. a. sehr weit vom marktüblichen Zins entfernt waren.

Wir zeigen dir, welche Voraussetzungen für die aktuellen 1,8 Prozent p. a. gelten müssen. Zuvor: Eine Zeitleiste der Ereignisse der Zinshöhe-Entscheidung.

Aktuelle Entwicklungen:

Der Bundesrat hat entschieden. Gut einen Monat vor Ablauf der Frist für die Zinsentscheidung hat der Bundestag dem von der Bundesregierung erbrachten Vorschlag zur Zinshöhe zugestimmt. Mit dem grünen Licht des Bundesrats steht die Zinshöhe jetzt fest: 0,15 Prozent pro Monat, 1,8 Prozent p. a.

Alle zwei Jahre wird nun evaluiert, ob dieser realitätsnah ist. Die nächste Evaluierung: 01. Januar 2024.

Anfassen müssen die Finanzämter jedoch nur die Steuerbescheide ab 2019. Verzinsungszeiträume zwischen 2014 und 2018 sind zwar als „evident realitätsfern“ eingestuft worden, rechtlich aber weiterhin wie die Bescheide vor 2014 zu behandeln.

08. Juli 2021 (zwischenzeitlich überholte rechtliche Situation):

Mit dem Urteil 1 BvR 2237/14, 1 BvR 2422/17 vom 08. Juli 2021 hat das Bundesverfassungsgericht die Zinssituation bei Steuerrückzahlungen bzw. -nachzahlungen geändert.

Die bisherigen 6 Prozent Zinsen sind laut Urteil weit von der Realität am Zinsmarkt entfernt und wurden rückwirkend seit 2014 als verfassungswidrig erklärt.

Anfassen müssen die Finanzämter jedoch nur die Steuerbescheide ab 2019. Verzinsungszeiträume zwischen 2014 und 2018 sind zwar als „evident realitätsfern“ eingestuft worden, rechtlich aber weiterhin wie die Bescheide vor 2014 zu behandeln.

Steuererklärung selbst erstellen

Ab 39,99 €

Kostenlos bis zur Berechnung der Erstattung, dann ab 39,99 € für die Übermittlung.

Verständliche Fragen

Plausibilitätsprüfung

Berechnung der voraussichtlichen Erstattung

Geld sparen und exklusive Vorteile sichern mit Taxfix+

Gemeinsam abgeben und 25% sparen (Paare zahlen zusammen ab nur 59,99€)

Mit Experten-Service machen lassen

Ab 99,99 €

Für 20% deiner Rückerstattung (Mindestgebühr 99,99 €, auch für Paare).

Zertifizierte, erfahrene, unabhängige Steuerberater*innen

Detaillierte Vorbereitung der Steuererklärung

Sicherer Dokumenten-Upload

Abgeben, bezahlen, entspannen.

Steuerjahre 2019 bis 2024: Beginn des Zinslaufs verschoben

Aufgrund der Corona-Pandemie hat die Bundesregierung für einige Jahre die Abgabefristen der verpflichtenden Steuererklärung nach hinten angepasst. Dies hat auch Auswirkungen auf die Verzinsungszeiträume. Auf die eigentlichen 15 Monate werden für 2019, 2020 und 2021 sechs Monate aufaddiert, in den Folgejahren wird weniger stark verschoben.

So beginnt im Regelfall der Zinslauf für das Steuerjahr…

- 2019 am 01.10.2021

- 2020 am 01.10.2022

- 2021 am 01.10.2023

- 2022 am 01.09.2024

- 2023 am 01.07.2025

- 2024 am 01.06.2026

So profitierst du von hohen Zinsen

Wenn du immer pünktlich deine Steuererklärung einreichst, wirst du kaum in den Genuss der Zinszahlung vom Finanzamt kommen. In der Regel hast du deinen Steuerbescheid nach zwei oder drei Monaten vorliegen und, wie oben erwähnt, beginnt die Zinsberechnung erst viel später.

Sehr spät wirksame Steuerbescheide sind jedoch möglich:

- Du hast beim Finanzamt Einspruch gegen deinen vorläufigen Steuerbescheid eingelegt.

- Du gehst nach einem erfolglosen Einspruchsverfahren gerichtlich gegen die Entscheidung des Finanzamts vor, dass Posten nicht anerkannt werden, Berechnungen anders ausfallen oder ähnliches.

- Du gibst deine freiwillige Steuererklärung erst sehr spät ab.

Früher war es möglich, besonders durch die freiwillige Steuererklärung in den Genuss der überhöhten Finanzamt-Zinsen zu kommen. Denn für die Abgabe der freiwilligen Steuererklärung hast du vier Jahre Zeit. Durch die Neuregelung des Bundesverfassungsgerichts kannst du diese hohen Zinsen nicht mehr erreichen.

Steuerzinsen sind weiterhin möglich, die Zinshöhe liegt jetzt aber im realistischen Rahmen.

Ein Beispiel:

Beispiel: So berechnet das Finanzamt die Zinsen bei einer späten Steuererstattung

Du gibst deine freiwillige Steuererklärung für das Jahr 2020 sehr spät ab – nämlich am 31. Dezember 2024. Der Steuerbescheid trifft Anfang März 2025 bei dir ein und weist eine Steuererstattung von 1.500 Euro aus.

Weil das Finanzamt sich mit der Bearbeitung Zeit gelassen hat, hast du neben der Erstattung auch Anspruch auf Zinsen. Die ersten 15 Monate nach Ablauf des Steuerjahres sind allerdings zinsfrei – der sogenannte Karenzzeitraum.

Für das Steuerjahr 2020 endet diese Karenzzeit im März 2022. Ab April 2022 beginnt der Zinslauf.

So läuft die Verzinsung konkret ab

Der Zeitraum von April 2022 bis Februar 2025 umfasst insgesamt 35 Monate, für die dir monatlich 0,15 % Zinsen auf deine Erstattung zustehen. Die Berechnung sieht dann so aus:

35 Monate × 0,15 % × 1.500 Euro = 78,75 Euro

Das bedeutet: Zusätzlich zu deiner Steuererstattung erhältst du 78,75 Euro Zinsen vom Finanzamt – insgesamt also 1.578,75 Euro.

Muss ich die Zinsen beantragen?

Nein, sollten dir Erstattungszinsen zustehen, musst du nicht tätig werden. Das Finanzamt berechnet die Höhe der Zinsen eigenständig und überweist sie gemeinsam mit der Steuererstattung auf dein Konto.

Müssen die Zinseinnahmen versteuert werden?

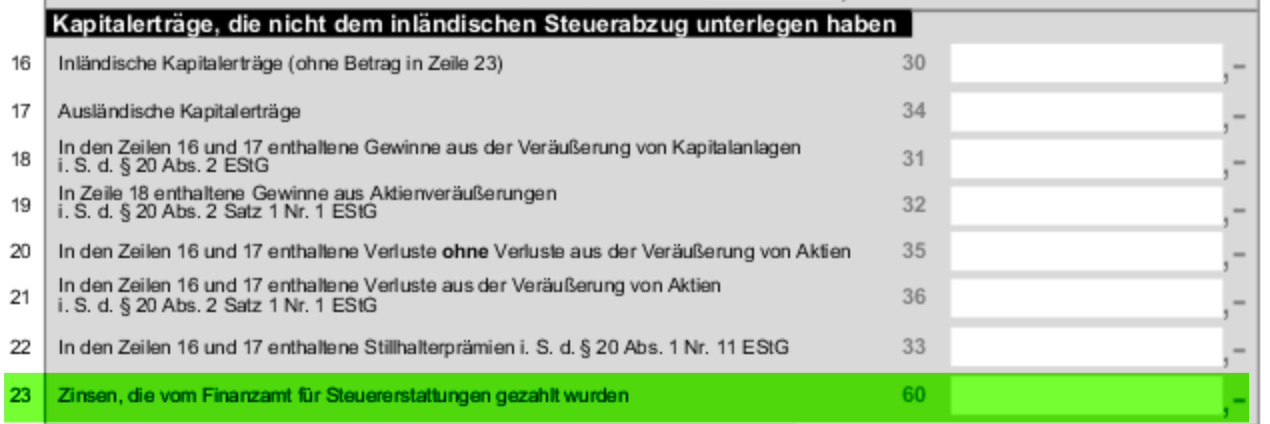

Die Zinserträge, die dir das Finanzamt zahlt, musst du als Einkunft aus Kapitalvermögen versteuern ( §20 EStG ). Denn auf diese Zinsen hast du noch keine Kapitalertragssteuer (auch Abgeltungssteuer genannt) abgeführt.

Dafür musst du den Zinsertrag in die Anlage KAP eintragen. Maßgeblich ist das Jahr der Auszahlung durch das Finanzamt.

Gibt es auch Nachteile der Steuererklärung-Zinsen?

Je länger ein Einspruch oder ein gerichtliches Verfahren dauert, desto höher fällt der Zinsbonus aus. Das sollte allerdings nur in deinem Sinn sein, wenn es zu einer Steuererstattung kommt. Denn Zinsen werden auch für den gegenteiligen Fall berechnet, wenn du eine Steuernachzahlung zu leisten hast. Auch hier beträgt die Zinshöhe für Verzinsungszeiträume bis Ende 2018 0,5 % pro Monat. Für den Zeitraum ab 2019 werden bis mindestens zum 1. Januar 2026 1,8 Prozent p. a. herangezogen.

Anders als die Erstattungszinsen haben die Verzugszinsen übrigens keine steuerliche Bedeutung. Du kannst sie also nicht in deiner Steuererklärung absetzen.

DISCLAIMER

Wir machen keine Steuerberatung. Wir ersetzen keine*n zertifizierte*n Steuerberater*in. Alle Angaben ohne Gewähr. Mehr Infos dazu findest du in unseren Allgemeinen Geschäftsbedingungen.

Verlängere die Frist mit dem Experten-Service

Steuerfrist verpasst? Lass deine Steuer von einem unserer unabhängigen Steuerprofis erledigen und verschaff dir mehr Zeit.

Jetzt starten