Julian Schwarzmann

Veröffentlicht am: 16.01.2025

Aktualisiert am: 08.07.2025

Lesezeit: 3 Minuten

Pendlerpauschale: Fahrtkosten absetzen

Für den Weg zur Arbeit entstehen Arbeitnehmer*innen Fahrtkosten. Diese können über die Entfernungspauschale von der Steuer abgesetzt werden, auch Pendlerpauschale genannt. Wir erklären, wie das geht.

Julian Schwarzmann

Veröffentlicht am: 16.01.2025

Aktualisiert am: 08.07.2025

Lesezeit: 3 Minuten

1. Was ist meine erste Tätigkeitsstätte?

Der Gesetzgeber hat festgelegt, dass alle arbeitnehmenden Personen pro Arbeitsverhältnis nur eine Tätigkeitsstätte haben. Gibt es keinen dauerhaft festgelegten Arbeitsort, ist die erste Tätigkeitsstätte der Ort, an dem 1/3 der regelmäßigen Arbeitszeit verbracht wird. Im Zweifelsfall ist das der im Vertrag festgelegte Ort der Betriebsstätte.

Gehen wir von einem Arbeitsverhältnis mit einem festgelegten Arbeitsort aus.

Mit Experten-Service machen lassen

Ab 99,99€

Für 20% deiner Rückerstattung (Mindestgebühr 99,99€).

Ein*e unabhängige*r Steuerberater*in erstellt die Steuererklärung für dich

In wenigen Minuten alle Informationen und Dokumente bereitstellen

Personalisierter Dokumentenupload: Du reichst nur Dokumente ein, die wirklich benötigt werden

Detaillierte Prüfung deiner Angaben

Profitiere von einer längeren Abgabefrist: 01. März 2027

Abgeben, bezahlen, entspannen.

Steuererklärung selbst erstellen

Ab 39,99 €

Kostenlos bis zur Berechnung der Erstattung, dann ab 39,99 € für die Übermittlung.

Vorab-Berechnung deiner Rückerstattung erhalten und nur bei Abgabe bezahlen

Geführter und intuitiver Prozess mit einfachen Fragen

Automatische vorausgefüllte Steuererklärung: Einkommensdaten einfach vom Finanzamt abrufen und vorausfüllen lassen

Übliche Abgabefrist: 31. Juli 2026

59,99 Euro für alle, die in einer Ehe oder eingetragenen Partnerschaft leben und gemeinsam abgeben wollen

Zahle erst bei Abgabe deiner Steuererklärung

2. Entfernung vom Wohnort zur Tätigkeitsstätte

Schließlich muss die Entfernung zwischen Wohnort und Arbeitsort, der sogenannten ersten Tätigkeitsstätte, ermittelt werden. Nur der kürzeste und einfache Arbeitsweg wird für die Entfernungspauschale berücksichtigt, nicht Hin- und Rückweg! Auch wird nur jeder volle Kilometer gezählt und mit 0,38 Euro berücksichtigt. Ab dem 21. Kilometer erhöht sich die Entfernungspauschale auf 0,38 Euro pro Kilometer. Dabei spielt es jedoch keine Rolle, mit welchem Verkehrsmittel man an sein Ziel kommt.

Gehen wir von einer Entfernung von 18 km aus.

Kilometergeld-Rechner

Berechne die Höhe des Kilometergeldes:

km

3. Wie viele Tage im Jahr zur Arbeit? Höhe der Pendlerpauschale berechnen

Schließlich muss man noch wissen, wie viele Tage man im Jahr zu seiner ersten Tätigkeitsstätte gefahren ist. Hierzu müssen von den 365 Kalendertagen im Jahr bspw. alle Feiertage, ggf. Wochenenden, Urlaubs- und Krankheitstage abgezogen werden.

Gehen wir bei einer 5-Tage-Woche von 230 Arbeitstagen aus.

Zu kompliziert und zu zeitaufwendig? Mit Taxfix ermittelst du sekundenschnell deinen Arbeitsweg und deine erste Tätigkeitsstätte. Die unkomplizierte Steuererklärung per App. Steuererklärung starten

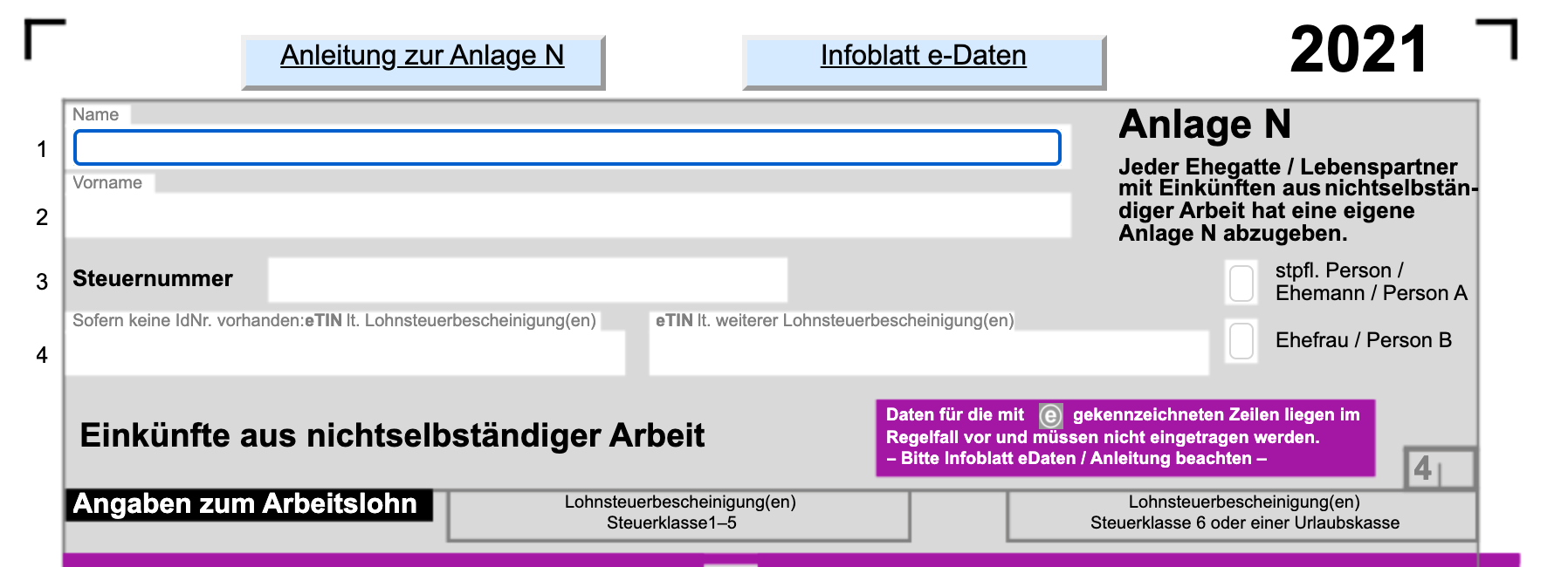

4. Pendlerpauschale nutzen: Im ELSTER-Formular die richtige Anlage hinzufügen

Das Formular Anlage N befindet sich in der ELSTER-Software unter dem Reiter „weitere Vordrucke“.

Mit einem Rechtsklick auf das Feld Anlage N und der Auswahl „Anlage N zu meiner Steuererklärung hinzufügen“ kann man dieses Formular jetzt bearbeiten.

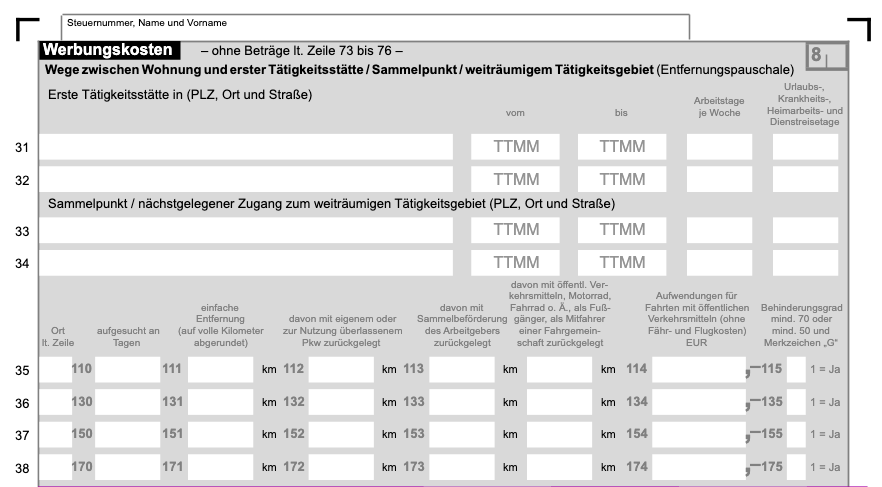

5. Pendlerpauschale als Werbungskosten eintragen

In den Zeilen 31 bis 35 der Anlage N unter „Werbungskosten: Entfernungspauschale“ trägt man nun alle geforderten Daten ein, die man zusammengesucht hat.

- Ort der Tätigkeitsstätte

- Tätigkeitszeitraum

- Arbeitstage pro Woche

- Urlaubs- und Krankheitstage

- Arbeitstage im Jahr

- Einfache Entfernung

Ob man nun mit dem eigenen PKW, mit den öffentlichen Verkehrsmitteln oder mit Fahrrad gefahren ist, spielt für die Entfernungspauschale keine Rolle. Dennoch möchte das Finanzamt, dass man angibt, ob man mit einem PKW gefahren ist.

Dies ist dann wichtig, wenn man den Arbeitsweg mit PKW und bspw. Bahn zurückgelegt hat. Hier gibt man einfach jeweils die Strecke an, die man mit einem PKW zurückgelegt hat und wieviel man für öffentliche Verkehrsmitteln ausgegeben hat.

6. Steuererklärung per ELSTER abschicken und Steuern sparen

Bis zur Grenze von 4.500 Euro kann man die Entfernungspauschale nutzen. Mit ihr können Arbeitnehmer die meisten Werbungskosten geltend machen, um das zu versteuernde Einkommen und dadurch die Steuerlast zu senken. Es kann auch zu einer Rückzahlung von Steuern kommen, die nach wenigen Wochen nach Abgabe der Steuererklärung auf das eigene Konto ausgezahlt wird. Die Entfernungspauschale lohnt sich also!

DISCLAIMER

Wir machen keine Steuerberatung. Wir ersetzen keine*n zertifizierte*n Steuerberater*in. Alle Angaben ohne Gewähr. Mehr Infos dazu findest du in unseren Allgemeinen Geschäftsbedingungen.

Verlängere die Frist mit dem Experten-Service

Steuerfrist verpasst? Lass deine Steuer von einem unserer unabhängigen Steuerprofis erledigen und verschaff dir mehr Zeit.

Jetzt starten