Julian Schwarzmann

Veröffentlicht am: 16.01.2025

Aktualisiert am: 08.07.2025

Lesezeit: 4 Minuten

Verpflegungsmehraufwand absetzen

Bei einer Dienstreise musst du natürlich auch mal Essen gehen. Dabei entstehen dir Kosten. Wie du diesen Verpflegungsmehraufwand absetzen kannst, erklären wir dir ganz einfach.

Julian Schwarzmann

Veröffentlicht am: 16.01.2025

Aktualisiert am: 08.07.2025

Lesezeit: 4 Minuten

Wann habe ich einen Verpflegungsmehraufwand?

Auf Geschäftsreisen hast du zwangsläufig höhere Ausgaben für deine Verpflegung: Du gehst ins Restaurant oder bestellst dir Essen auf dein Hotelzimmer. Weil du beruflich unterwegs bist, kannst du diesen Verpflegungsmehraufwand absetzen. Dazu machst du eine Steuererklärung.

Hat dein Arbeitgeber schon die Kosten für deine Verpflegung beglichen, kannst du diese allerdings nicht mehr absetzen.

Tipp

Du kannst auch andere Kosten für deine Geschäftsreise absetzen. Dazu zählen Reisekosten, Reisenebenkosten und Übernachtungskosten. Informationen dazu findest du in den jeweiligen Steuertipps und Anleitungen:

- Anleitung: Reisekosten absetzen

Steuererklärung selbst erstellen

Ab 39,99 €

Kostenlos bis zur Berechnung der Erstattung, dann ab 39,99 € für die Übermittlung.

Verständliche Fragen

Plausibilitätsprüfung

Berechnung der voraussichtlichen Erstattung

Geld sparen und exklusive Vorteile sichern mit Taxfix+

Gemeinsam abgeben und 25% sparen (Paare zahlen zusammen ab nur 59,99€)

Mit Experten-Service machen lassen

Ab 99,99 €

Für 20% deiner Rückerstattung (Mindestgebühr 99,99 €, auch für Paare).

Zertifizierte, erfahrene, unabhängige Steuerberater*innen

Detaillierte Vorbereitung der Steuererklärung

Sicherer Dokumenten-Upload

Abgeben, bezahlen, entspannen.

Verpflegungsmehraufwand absetzen: Verpflegungspauschale

Damit man nicht alle Belege für auswärtige Verpflegung sammeln muss, hat sich das Finanzamt die Verpflegungspauschale ausgedacht. Jetzt kommt es darauf an, wie lange du unterwegs warst. Je nach Dauer deiner Auswärtstätigkeit bemisst sich dann die Verpflegungspauschale, die dir zusteht. Es werden zwei Fälle unterschieden:

- Abwesenheit länger als 8 Stunden (Dazu zählen im Ausland auch An- und Abreisetage)

- Abwesenheit länger als 24 Stunden

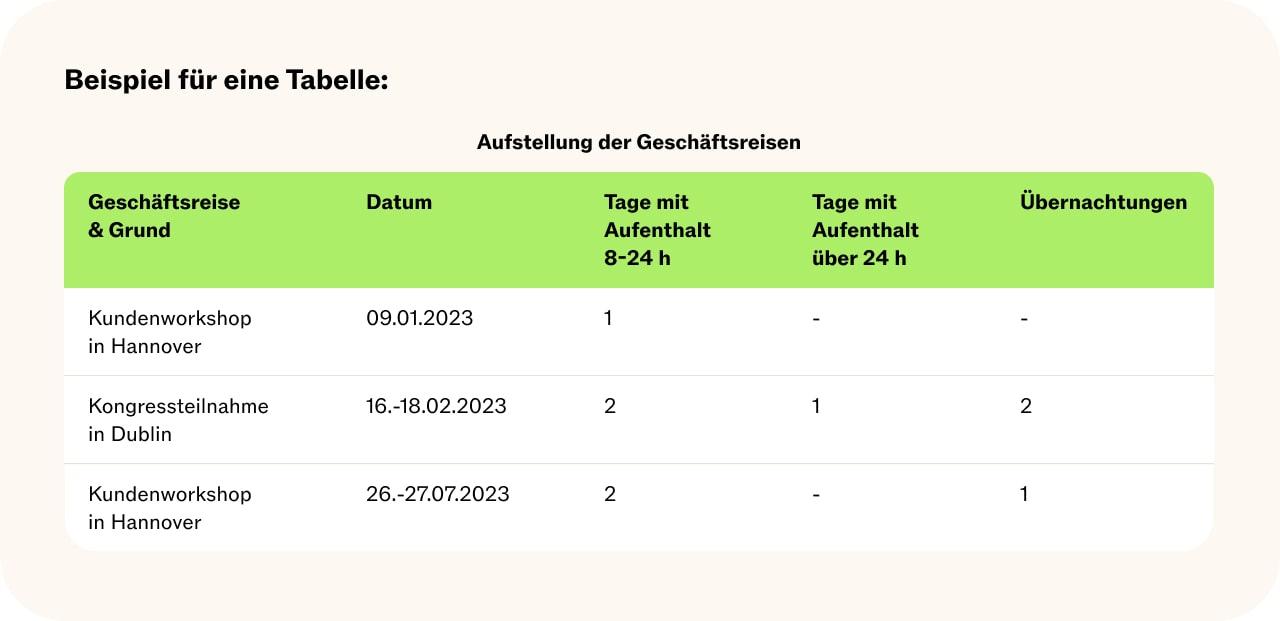

Aufstellung deiner Auswärtstätigkeiten

Damit du den Verpflegungsmehraufwand absetzen kannst, musst du erst alle Unterlagen zusammensuchen und eine Tabelle aufstellen, in der deine gesamten Dienst- und Geschäftsreisen in einem Jahr inklusive der Tage deiner Abwesenheiten von Zuhause aufgelistet sind.

Es ist sinnvoll, für die eigenen Unterlagen solch eine Tabelle einzurichten. Auch wenn in der Regel keine Belege für die Geschäfts- oder Dienstreisen mit der Steuererklärung mitgeschickt werden müssen, kann das Finanzamt Rückfragen haben. Dann solltest du die Unterlagen bereit halten und nachschicken.

Berechnung deines Verpflegungsmehraufwands

Für Dienstreisen im Inland gelten folgende Pauschbeträge:

- Für mehr als 8 Stunden: 14 Euro

- Für mehr als 24 Stunden: 28 Euro

Für Dienstreisen im Ausland gibt es unterschiedlichste Pauschalen. Die Finanzverwaltung hat diese in einer Länderliste festgelegt. Diese findest du in der Übersicht für Verpflegungsmeraufwand und Übernachtungskostenpauschalen im Ausland .

Für die Dienstreisen im oberen Beispiel aus unserer Tabelle ergibt dies:

Dublin (Irland):

- pro Tag mit mehr als 8h Aufenthalt sowie An- und Abreisetag: 39 Euro

- pro Tag mit mehr als 24h Aufenthalt: 58 Euro

Nizza (Frankreich):

- pro Tag mit mehr als 8h Aufenthalt sowie An- und Abreisetag: 29 Euro

- pro Tag mit mehr als 24h Aufenthalt: 44 Euro

Mit Taxfix setzt du ganz einfach deine Verpflegungskosten ab. Einfach Fragen beantworten und in unter einer halben Stunde mit der Steuererklärung fertig sein. Starte jetzt kostenlos!

Hinzufügen der korrekten Anlage in ElsterFormular

Als Arbeitnehmer*in trägst du deine Aufwendungen für Verpflegung in der Anlage N ein. Diese Anlage findest du bei ElsterFormular unten links in dem Abschnitt „weitere Vordrucke“.

Sobald eine der Anlagen mit einem Rechtsklick ausgewählt ist, kannst du sie nach einem Klick auf die erscheinende Fläche „Anlage N zu meiner Steuererklärung hinzufügen“ anschließend im Fenster in der Mitte bearbeiten.

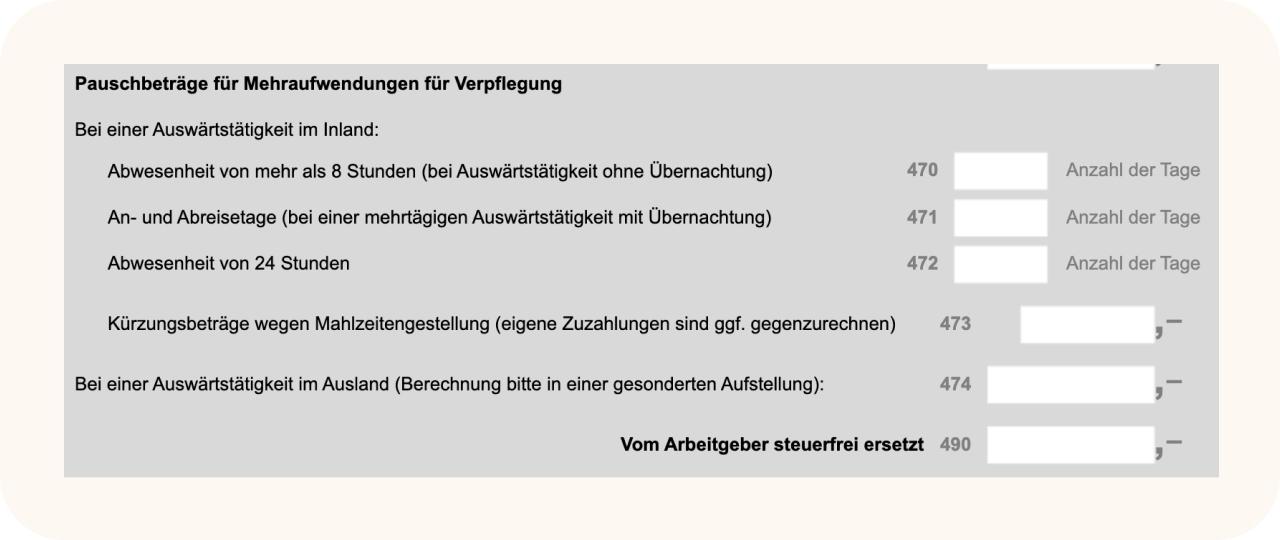

Eintragen des Verpflegungsmehraufwands in das Steuerformular oder in Mein Elster

Für eine Geschäftsreise innerhalb Deutschlands trägst du die Anzahl der Tage ein.

Das sieht bei einer eintägigen Geschäftsreise mit mehr als 8 Stunden Aufenthalt, wie in unserem Beispiel beim Kundenworkshop in Hannover, bei dem man das Mittag- und Abendessen selbst bezahlt hat, wie folgt aus:

Für eine Geschäftsreise im Ausland berechnest du die Summe der verschiedenen Pauschalbeträge. Diese Berechnung gibst du auf Nachfrage des Finanzamts ab.

Für das obige Beispiel sieht sie wie folgt aus:

Irland:

2 x 28 Euro (An- und Abreisetag) = 56 Euro

+ 1 x 42 Euro (Abwesenheit von 24 Stunden) = 42 Euro

Frankreich:

+ 2 x 29 Euro (An- und Abreisetag) = 58 Euro

Gesamtbetrag der Mehraufwendungen für Verpflegung im Ausland:

156 Euro

Die Summe trägst du anschließend in das vorgesehene Feld ein („Bei einer Auswärtstätigkeit im Ausland“).

Steuererklärung an das Finanzamt schicken

Die Steuererklärung schickst du vollständig ausgefüllt an das Finanzamt per Post oder online. Die Rechnungen und Belege musst du sorgfältig aufheben. Bei eventuellen Rückfragen der Finanzbeamten kannst du sie dann nachreichen.

Deine Aufwendungen für Verpflegung vermindern dein zu versteuerndes Einkommen, wodurch du entweder weniger Steuern zahlen musst oder gar eine Steuerrückerstattung erwarten kannst.

Disclaimer

Wir machen keine Steuerberatung. Wir ersetzen keine*n zertifizierte*n Steuerberater*in. Alle Angaben ohne Gewähr. Mehr Infos dazu findest du in unseren Allgemeinen Geschäftsbedingungen.