Julian Schwarzmann

Veröffentlicht am: 09.06.2023

Aktualisiert am: 22.10.2024

Lesezeit: 4 Minuten

Werbungskostenpauschale ganz einfach überschreiten

Mit Werbungskosten kannst du viel Steuern sparen. Richtig interessant werden diese Ausgaben erst, wenn mehr als 1.200 Euro zusammenkommen. Denn nach oben sind keine Grenzen gesetzt.

Julian Schwarzmann

Veröffentlicht am: 09.06.2023

Aktualisiert am: 22.10.2024

Lesezeit: 4 Minuten

Die Werbungskostenpauschale

Jedem*r Arbeitnehmer*in steht eine Werbungskostenpauschale in Höhe von 1.230 Euro zu. Die Pauschale, auch Arbeitnehmer-Pauschbetrag genannt, wird dir bei deiner Steuererklärung von deinem Bruttolohn abgezogen. Dadurch sinkt deine steuerliche Belastung. Ganz automatisch. Der Betrag steht dir pro Steuerjahr nur einmal zu, selbst wenn du ein zweites Arbeitsverhältnis hattest.

Gekürzt werden darf der Jahresbetrag nicht. Auch dann nicht, wenn du nicht das ganze Jahr gearbeitet hast oder offensichtlich weniger Werbungskosten als der Pauschbetrag angefallen sind.

Wenn du verheiratet bis oder einer Lebenspartnerschaft lebst, steht dir und deinem*r Partner*in je ein Pauschbetrag zur Verfügung. Dabei darf jede*r Partner*in frei entscheiden, ob er*sie den Pauschbetrag nutzt oder höhere Kosten nachweist.

Steuererklärung selbst erstellen

39,99 €

Kostenlos bis zur Berechnung der Erstattung, dann 39,99 € für die Übermittlung.

Verständliche Fragen

Automatische Plausibilitätsprüfung

Berechnung der voraussichtlichen Erstattung

Gemeinsam abgeben und 25% sparen (Paare zahlen zusammen nur 59,99€)

Mit Experten-Service machen lassen

Ab 89,99€

Für 20% deiner Rückerstattung (Mindestgebühr 89,99€).

Zertifizierte, erfahrene, unabhängige Steuerberater*innen

Detaillierte Vorbereitung der Steuererklärung

Sicherer Dokumenten-Upload

Abgeben, bezahlen, entspannen.

So überspringst du die 1.230 Euro-Grenze

Deine Werbungskosten setzen sich aus vielen Einzelposten zusammen. Gemeinsam ist ihnen, dass die Kosten beruflich veranlasst sein müssen. Kommst du bei deren Addition auf mehr als 1.230 Euro, wirkt sich jeder Euro über dieser Grenze direkt steuermindernd aus.

Dafür solltest du alle Belege sammeln. Denn willst du mehr als 1.230 Euro absetzen, brauchst du bei Nachfrage des Finanzamts Nachweise.

Hier steckt besonders viel Potenzial:

- Kilometerpauschale

- Fortbildungskosten

- Zweitwohnung

Kilometerpauschale

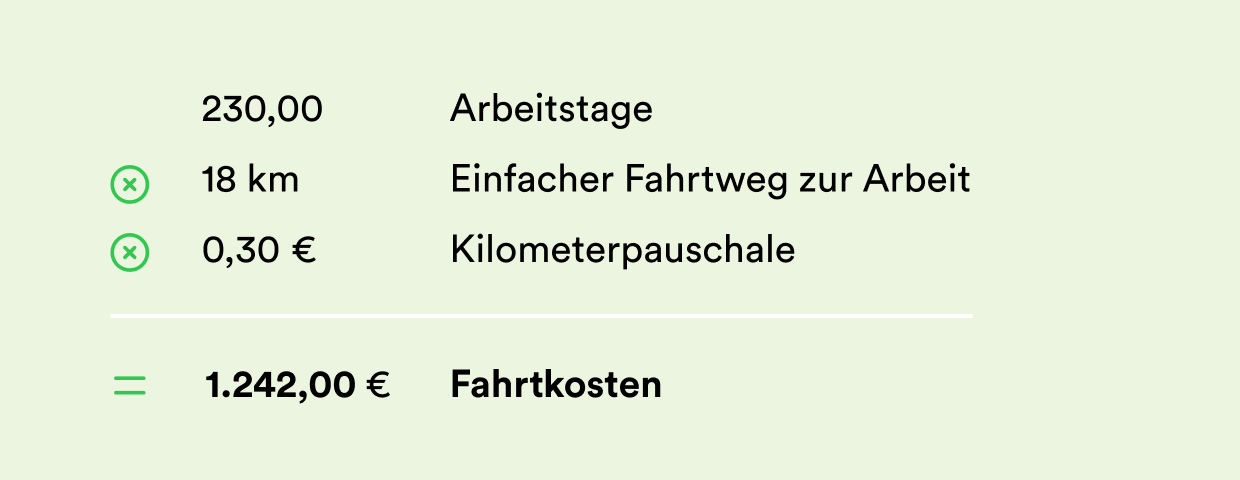

Bei vielen Personen im Arbeitsverhältnis sind die Fahrtkosten der größte Posten der Werbungskosten. Die 1.200 Euro-Grenze überschreitest du schon, wenn deine Arbeitsstelle 18 Kilometer entfernt von deiner Wohnung ist:

Wie du deine Fahrtkosten absetzt, zeigen wir dir in der Anleitung Werbungskosten absetzen.

Fortbildung

Wenn du dich beruflich weiterbildest, kannst du diese Ausgaben als Werbungskosten absetzen. Dabei kannst du alles angeben, was du im Zusammenhang mit der Fortbildung bezahlt hast:

- Kursgebühren

- Zulassungs- und Prüfungsgebühren

- Reisekosten (entweder mit der Kilometerpauschale oder die tatsächlichen Kosten)

- Reisenebenkosten (z. B. Parkgebühren)

- Ausgaben für notwendige Übernachtungen und Verpflegung

- Fachliteratur

- Weitere Lernmittel, die du für die Fortbildung gekauft hast

Diese Summe der Einzelkosten beläuft sich schnell auf mehr als 1.230 Euro. Damit hättest du die magische Grenze der Werbungskostenpauschale übertroffen.

Wie du deine Fortbildungskosten absetzen kannst, zeigen wir dir in der Anleitung Fortbildungskosten absetzen.

Zweitwohnung – Doppelte Haushaltsführung

Du hast aus beruflichen Gründen eine Zweitwohnung? Dann solltest du problemlos mehr als 1.230 Euro als Werbungskosten absetzen können. Wahrscheinlich summieren sich bereits die Unterkunftskosten auf einen höheren Betrag.

Eine Miete von 100 Euro pro Monat würde bereits 1.200 Euro Mietausgaben für die Zweitwohnung bedeuten.

Aber auch die Fahrtkosten für die Familienheimfahrten fallen stark ins Gewicht, wie das folgende Beispiel zeigt:

Des Weiteren stehen dir für die ersten drei Monate die folgenden Verpflegungspauschalen zu:

- 28 Euro für 24 Stunden Abwesenheit von der Hauptwohnung

- 14 Euro für 8 bis 24 Stunden Abwesenheit

Beispiel für die Verpflegungspauschale:

Du verlässt deine Hauptwohnung jeden Montagmorgen um 6 Uhr und kehrst Freitagnachmittag um 17 Uhr zurück. Für diesen Fall kannst du folgenden Pauschalen nutzen:

- Für Montag und Freitag: jeweils 14 Euro

- Für Dienstag, Mittwoch und Donnerstag: jeweils 28 Euro

- Keine Verpflegungskostenpauschale am Wochenende

Vereinfacht auf 12 Wochen verteilt kannst du eine Verpflegungskostenpauschale von 14 Euro x 2 x 12 für die Montage & Freitage und 28 Euro x 3 x 12 für Dienstage & Mittwoche & Donnerstage).

Mehr als 1.230 Euro – Danach zählt jeder Euro!

Hast du die Werbungskostenpauschale einmal überschritten, zahlt sich jeder weitere Euro direkt aus. Jedes gekaufte Fachbuch und jeder Taschenrechner senkt deine Steuerlast. Auch Kontoführungsgebühren, bestimmte Versicherungen oder Steuerberatungskosten für die Erstellung der Anlage N fallen unter die Werbungskosten.

DISCLAIMER

Wir machen keine Steuerberatung. Wir ersetzen keine*n zertifizierte*n Steuerberater*in. Alle Angaben ohne Gewähr. Mehr Infos dazu findest du in unseren Allgemeinen Geschäftsbedingungen.

Verlängere die Frist mit dem Experten-Service

Steuerfrist verpasst? Lass deine Steuer von einem unserer unabhängigen Steuerprofis erledigen und verschaff dir mehr Zeit.

Jetzt starten