Julian Schwarzmann

Veröffentlicht am: 16.01.2025

Aktualisiert am: 08.07.2025

Lesezeit: 4 Minuten

Steuerbescheid prüfen – In fünf Schritten

Mit dem Eintreffen des Steuerbescheids ist die Steuererklärung noch nicht abgeschlossen. Mit einer Prüfung kannst du Abweichungen und Fehler erkennen und dir Geld vom Finanzamt sichern.

Julian Schwarzmann

Veröffentlicht am: 16.01.2025

Aktualisiert am: 08.07.2025

Lesezeit: 4 Minuten

Allgemeine Hinweise und Tipps

- Eine Kopie deiner eingereichten Steuererklärung hilft dir, Abweichungen oder Streichungen zu erkennen.

- Markiere die Abweichungen und schau in den Erläuterungen des Steuerbescheids nach. Viele Unklarheiten werden hier erklärt.

- Schieb die Prüfung des Steuerbescheids nicht zu lange vor dir her. Wenn du Fehler findest, musst du innerhalb eines Monats nach dessen Erhalt Einspruch einlegen. Mit dem Einspruch können auch fehlende Belege nachgereicht werden.

- Fehlen dir zu einigen Punkten die Erläuterungen oder verstehst du Teile des Steuerbescheids nicht, kannst du beim Finanzamt nachfragen.

Bei der Prüfung des Steuerbescheids kannst du dich an dessen Gliederung orientieren.

1. Die Stammdaten

Prüfe in diesem Bereich deine persönlichen Angaben. Sind Name, Anschrift, Steuernummer, Steueridentifikationsnummer korrekt? Kommt der Steuerbescheid von dem für dich zuständigen Finanzamt?

Prüfe dabei nicht nur deine Daten, sondern auch die Angaben für deine*n Lebenspartner*in.

2. Die Festsetzung

In der Festsetzung wird angezeigt, zu welchem Ergebnis eure Steuererklärung geführt hat. Du siehst dort, welche Erstattung oder Nachzahlung das Finanzamt berechnet hat.

Du siehst hier auch die Berechnung der Kirchensteuer. Schau dir diesen Punkt genauer an, falls du innerhalb des Jahres aus der Kirche ausgetreten sein solltest.

Prüfe hier auch unbedingt die Daten deiner Bankverbindung. Wenn dem nicht so ist, übermittle schnellstmöglich deine korrekte IBAN und BIC. Du wartest ansonsten unnötig lange auf deine Rückerstattung.

Steuererklärung selbst erstellen

Ab 39,99 €

Kostenlos bis zur Berechnung der Erstattung, dann ab 39,99 € für die Übermittlung.

Verständliche Fragen

Plausibilitätsprüfung

Berechnung der voraussichtlichen Erstattung

Geld sparen und exklusive Vorteile sichern mit Taxfix+

Gemeinsam abgeben und 25% sparen (Paare zahlen zusammen ab nur 59,99€)

Mit Experten-Service machen lassen

Ab 99,99 €

Für 20% deiner Rückerstattung (Mindestgebühr 99,99 €, auch für Paare).

Zertifizierte, erfahrene, unabhängige Steuerberater*innen

Detaillierte Vorbereitung der Steuererklärung

Sicherer Dokumenten-Upload

Abgeben, bezahlen, entspannen.

3. Die Berechnung des zu versteuernden Einkommens

Im nächsten Punkt findest du die Berechnung deines zu versteuernden Einkommens. Hier sind alle Einnahmen aufgeführt, die du in der Steuererklärung angegeben hast.

Also zum Beispiel:

- Einnahmen aus selbstständiger oder nichtselbstständiger Tätigkeit

- Einnahmen aus Vermietung und Verpachtung

- Erträge aus Kapitalvermögen

- Weitere Einnahmen

Ebenfalls bei dieser Berechnung sind deine entsprechenden Kosten angegeben, zum Beispiel die Werbungskosten(pauschale), deine Sonderausgaben oder deine außergewöhnlichen Belastungen.

Diesen Bereich solltest du genau prüfen und die folgenden Fragen im Kopf haben:

- Ist der Bruttoarbeitslohn korrekt angegeben und stimmt die Höhe der weiteren Einnahmen?

- Wurde die korrekte Höhe der steuerfreien Einnahmen (z. B. Krankengeld, Arbeitslosengeld, Elterngeld) berücksichtigt?

- Stimmt die Berechnung der Entfernungspauschale für den Arbeitsweg und wurden die weiteren Werbungskosten einbezogen?

- Wurden alle Sonderausgaben wie Kinderbetreuungskosten, Spenden oder Aufwendungen für den Riestervertrag anerkannt?

- Sind alle außergewöhnlichen Belastungen wie Krankheitskosten, Pflegekosten oder Bestattungskosten erfasst? Wurde die zumutbare Belastung richtig berechnet?

- Wurden alle zutreffenden Frei- und Pauschbeträge angesetzt oder fehlt einer?

- Wurden alle Kinder im Steuerbescheid genannt?

- Wurde beim Kinderfreibetrag die Günstigerprüfung korrekt durchgeführt?

- Wurden Steuervorteile für Kinder korrekt weitergegeben (z. B. Ausbildungsfreibetrag)?

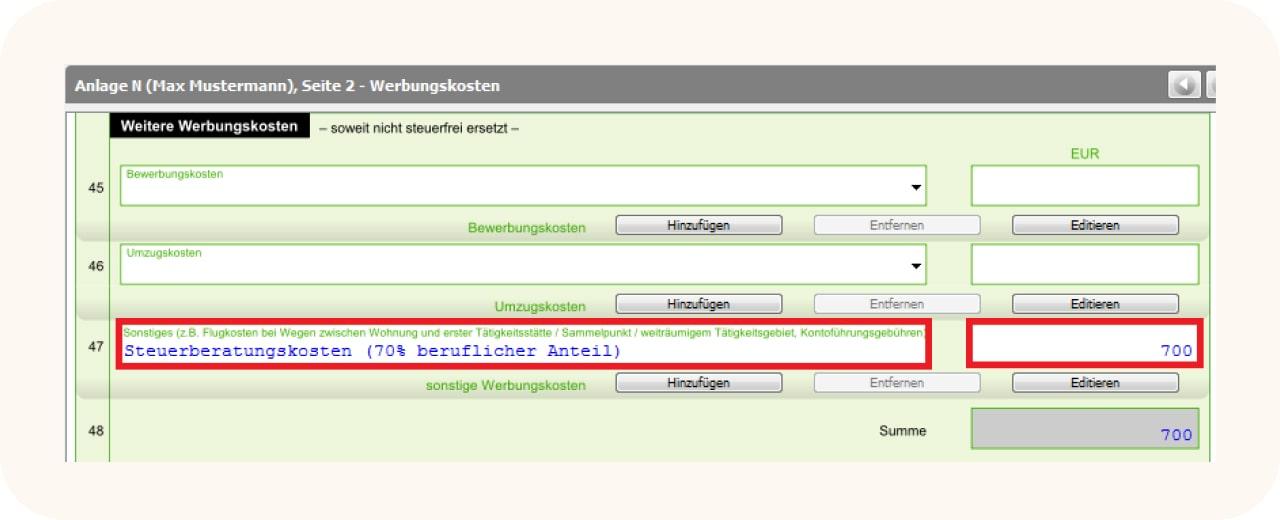

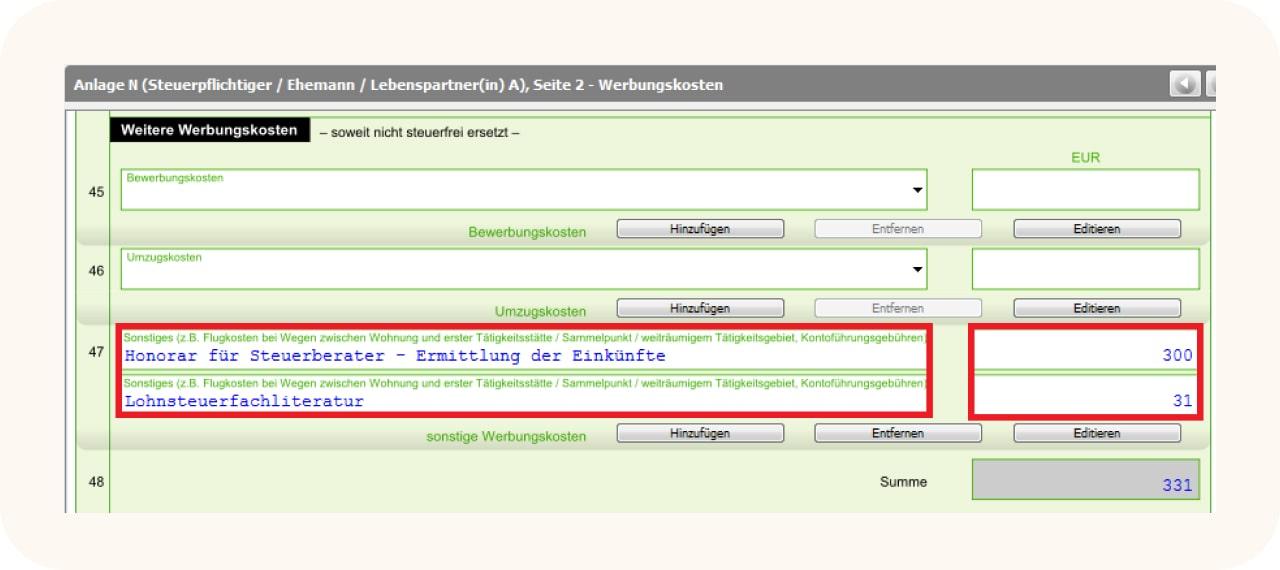

4. Steuerberaterkosten unter Werbungskosten eintragen

Einfach in Zeile 47 der Anlage N unter Werbungskosten: Aufwendungen für Arbeitsmittel die entstandenen Kosten für eine Steuerberatung eintragen.

Achtung: Nur die Kosten eintragen, die auch wirklich absetzbar sind!

Solltet ihr einen Pauschalbetrag für die gesamte Steuererklärung gezahlt haben (zum Beispiel 1000 €) tragt ihr beispielsweise folgendes ein:

Steuerberaterkosten (70 % beruflicher Anteil): 700€.

5. Die Erläuterungen des Steuerbescheids

Die Erläuterungen im Steuerbescheid erleichtern in vielen Fällen die Prüfung des Steuerbescheids. Auch der Einspruch gegen den Steuerbescheid kann dadurch einfacher erfolgen.

Hier findest du Begründungen, warum der*die Finanzbeamte bestimmte Posten deiner Werbungskosten oder Sonderausgaben nicht anerkannt oder gekürzt hat. Oft fehlen einfach nur bestimmte Belege oder Nachweise, die du nachreichen kannst.

Vielfach wird in den Erläuterungen auch dargestellt, dass bestimmte Punkte des Steuerbescheids vorläufig sind. Gegen diese Punkte musst du keinen Einspruch einlegen. Gibt es dazu eine entsprechende Rechtsprechung, bekommst du automatisch einen Änderungsbescheid und erhältst die zu viel gezahlten Steuern zurück.

6. Die Rechtsbehelfsbelehrung

In der Rechtsbehelfsbelehrung wirst du darüber aufgeklärt, dass du gegen den Bescheid Einspruch einlegen kannst.

Disclaimer

Wir machen keine Steuerberatung. Wir ersetzen keine*n zertifizierte*n Steuerberater*in. Alle Angaben ohne Gewähr. Mehr Infos dazu findest du in unseren Allgemeinen Geschäftsbedingungen.

Verlängere die Frist mit dem Experten-Service

Steuerfrist verpasst? Lass deine Steuer von einem unserer unabhängigen Steuerprofis erledigen und verschaff dir mehr Zeit.

Jetzt starten